หน้าแรก

ในอนาคตการอยู่อาศัยจะกระจุกอยู่แค่ในตัวเมือง ส่วนต่างจังหวัดบ้านอยู่อาศัยจะซบเซาและมีอาคารร้างมากขึ้น

ในอนาคตการอยู่อาศัยอ่านกระจุกอยู่แค่ในตัวเมือง

ส่วนต่างจังหวัดบ้านอยู่อาศัยจะซบเซาและมีอาคารร้างมากขึ้น

KKP Research ชี้สังคมผู้สูงอายุอาจทำให้ภาคอสังหาริมทรัพย์ของไทยซบเซาลงในระยะยาว เพราะจะทำให้มีจำนวนผู้ซื้อน้อยลง นอกจากนี้ยังเจอแรงกดดันจากอัตราดอกเบี้ยที่สูง ที่ทำให้การกู้ซื้อบ้านมีต้นทุนสูงขึ้น และทำให้ผู้บริโภคมีกำลังซื้อลดลง

โดยถึงแม้บทบาทของอสังหาฯ ต่อเศรษฐกิจไทยจะมีจำกัดเมื่อเทียบกับประเทศอื่น แต่การที่ภาคอสังหาฯ ชะลอตัวต่อเนื่องอาจส่งผลกระทบต่อเนื่องไปยังกลุ่มธุรกิจเกี่ยวเนื่องในภาคอสังหาฯ และภาคการเงินผ่านกลุ่มธนาคารและตลาดตราสารหนี้ ซึ่งเพิ่มความเสี่ยงต่อคุณภาพทรัพย์สินมากขึ้น

ปัจจัยขับเคลื่อนเปลี่ยนทิศทาง อสังหาฯ ไทยกำลังจะชะลอตัว

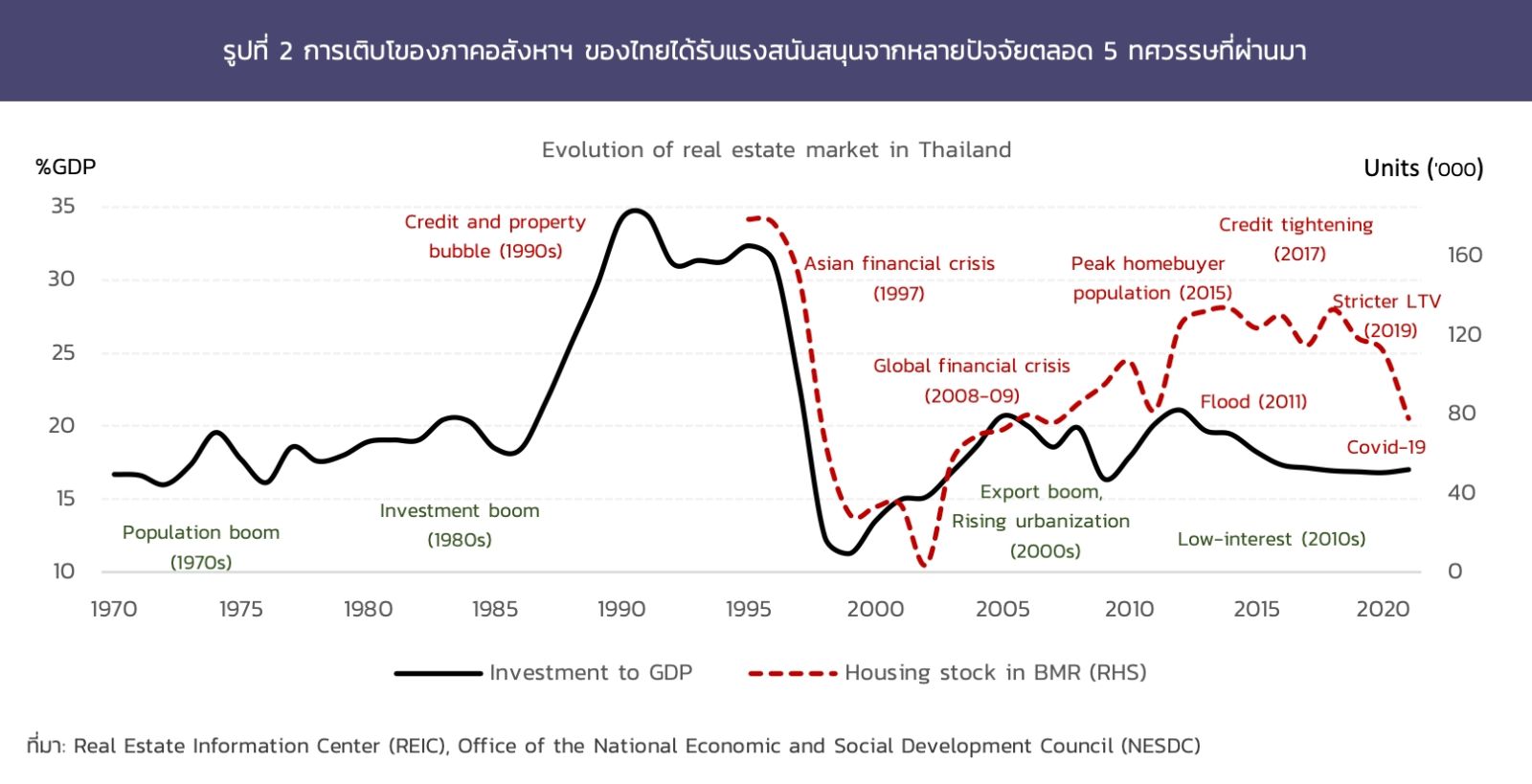

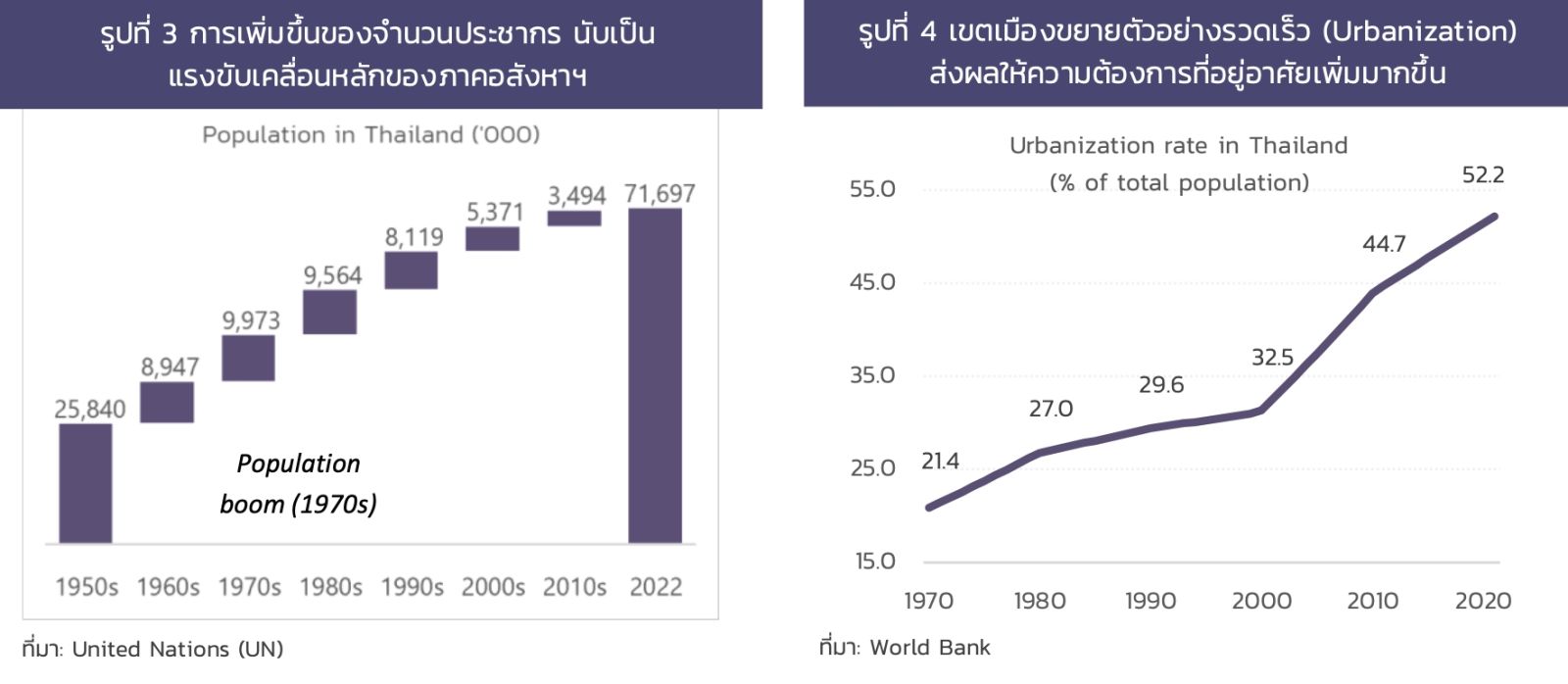

ในอดีตตั้งแต่ช่วงปี 1970-2022 มีหลายปัจจัยที่สนับสนุนการเติบโตของภาคอสังหาฯ ในประเทศไทยมาโดยตลอด เช่น จำนวนประชากรไทยเพิ่มขึ้นต่อเนื่องระหว่างปี 1970-2022 อัตราดอกเบี้ยที่ต่ำ และอัตราขยายตัวของเมื่องที่สูง ส่งผลให้ขนาดของภาคอสังหาฯ ไทยมีสัดส่วนมากถึง 20% ของ GDP ในช่วงที่ผ่านมา

อย่างไรก็ตาม ภาคอสังหาฯ โดยเฉพาะตลาดที่อยู่อาศัยเริ่มส่งสัญญาณชะลอตัวตั้งแต่ช่วงกลางทศวรรษ 2010s เนื่องจากทั้งปัจจัยในอดีตที่เคยขับเคลื่อนการเติบโตภาคอสังหาฯ กำลังเปลี่ยนทิศทาง และมีแนวโน้มส่งผลให้ภาพรวมอสังหาฯ ไทยชะลอตัวลงในระยะข้างหน้า โดย 5 ปัจจัยสำคัญที่กำลังทำให้ภาคอสังหาริมทรัพย์กำลังมีแนวโน้มหดตัว คือ

1. จำนวนประชากรไทยที่โตช้าลงเรื่อย ๆ และมีแนวโน้มจะหดตัวในปี 2030 โดยจากข้อมูลของ KKP จำนวนประชากรในกลุ่มที่มีแนวโน้มจะซื้อบ้าน (อายุ 25-54 ปี) ได้ผ่านจุดสูงสุดไปแล้ว และในอีก 20 ปีข้างหน้า ประชากรช่วงอายุ 25-34 ปีจะหดตัวมากถึง 2.1 ล้านคน หรือหายไป 21% จากจำนวนปัจจุบัน ทำให้ความต้องการซื้อบ้านของคนไทยโดยรวมจะลดลง

2. การขยายตัวของสังคมเมืองมีแนวโน้มชะลอตัว เพราะภาคอุตสาหกรรมและภาคบริการของไทยไม่สามารถเติบโตได้ดีเท่ากับในอดีตและอาจชะลอตัวลงหากแนวโน้มการค้าระหว่างประเทศชะลอตัวตามภาวะ Deglobalization ส่งผลให้การย้ายแรงงานไปยังภาคอุตสาหกรรมและบริการมีแนวโน้มชะลอตัวได้ในอนาคต

โดยตั้งแต่ปี 2000 การขยายพื้นที่เขตเมืองออกไปยังต่างจังหวัดมีบทบาทน้อยต่อการเพิ่มขึ้นของ Urbanization ที่ทำให้เกิดการพัฒนาอสังหาริมทรัพย์ เพราะประเทศไทยเป็นเมืองโตเดี่ยว (Primate City) ที่มีกิจกรรมทางเศรษฐกิจกระจุกตัวอยู่แค่ในกรุงเทพฯ ซึ่งส่งผลให้การย้ายถิ่นฐานของประชากรมีบทบาทมากกว่า

นอกจากนี้ แรงงานภาคเกษตรในปัจจุบันมีสัดส่วนอยู่ที่ 30% ของแรงงานทั้งหมด โดยมากกว่าครึ่งมีอายุมากกว่า 40 ปีขึ้นไป ซึ่งมีแนวโน้มจะเปลี่ยนถิ่นฐานน้อยกว่าวัยทำงาน ส่งผลให้การย้ายถิ่นฐานจากชนบทมายังพื้นที่เมืองของแต่ละจังหวัดมีแนวโน้มชะลอลงในระยะข้างหน้า

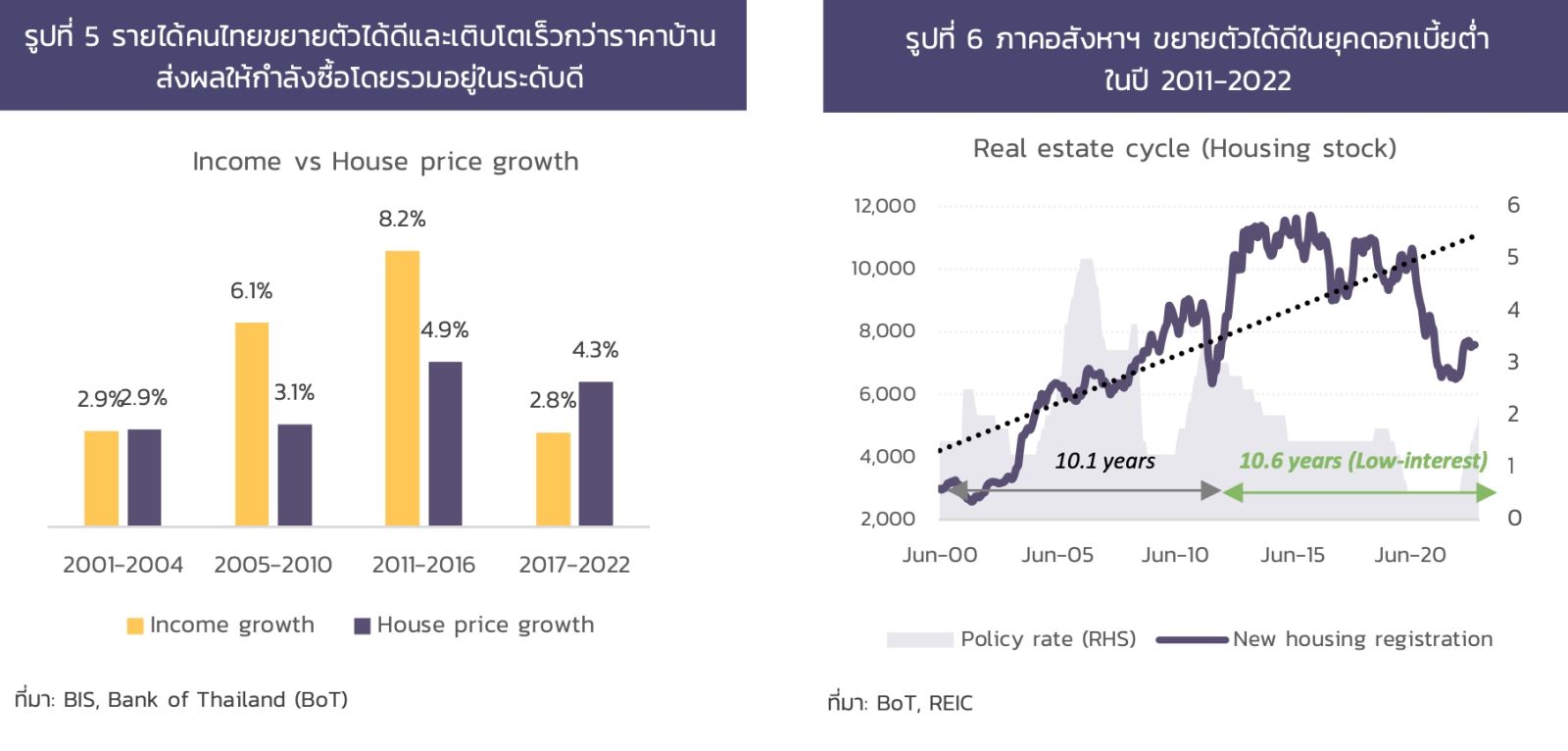

3. รายได้ของครัวเรือนไทยเติบโตช้าไม่ทันราคาบ้านที่เพิ่มเร็วขึ้น สะท้อนจาก Property price to income ratio ที่เพิ่มสูงขึ้น หรือราคาบ้านปรับขึ้นเร็วกว่ารายได้โดยรวม ส่งผลให้กำลังซื้ออ่อนแอลงและคนไทยเข้าถึงบ้านได้ยากขึ้น โดยพบว่าครัวเรือนไทยในเขตกรุงเทพฯ และปริมณฑลมากกว่าครึ่งสามารถกู้ซื้อบ้านได้ที่ระดับ 1-2 ล้านบาทเท่านั้น ในขณะที่ราคาที่อยู่อาศัยในตลาดปรับตัวเพิ่มขึ้นเร็วตามราคาที่ดิน ส่งผลให้บ้านในช่วงราคา 1-2 ล้านมีสัดส่วนน้อยลง

4. ดอกเบี้ยที่สูง ทำให้ตลาดบ้านขยายตัวได้จำกัด ในช่วงที่ผ่านมาดอกเบี้ยที่อยู่ในระดับต่ำเป็นปัจจัยสนับสนุนการเติบโตของภาคอสังหาริมทรัพย์ อย่างไรก็ตาม ในช่วงที่ผ่านมาดอกเบี้ยเริ่มเปลี่ยนเป็นทิศทางขาขึ้น และอาจไม่กลับไปต่ำเหมือนในอดีตจากการเปลี่ยนแปลงเชิงโครงสร้างหลายประการ ซึ่งจะลดกำลังซื้อและเพิ่มภาระหนี้ให้กับกลุ่มผู้ซื้อที่อยู่อาศัยเพื่ออยู่จริง ในขณะที่ฝั่งผู้ซื้อสำหรับการลงทุนปล่อยเช่าอาจจะขยายตัวได้ยากขึ้นตามต้นทุนที่สูงขึ้นและภาวะการเงินที่มีแนวโน้มตึงตัวมากขึ้น

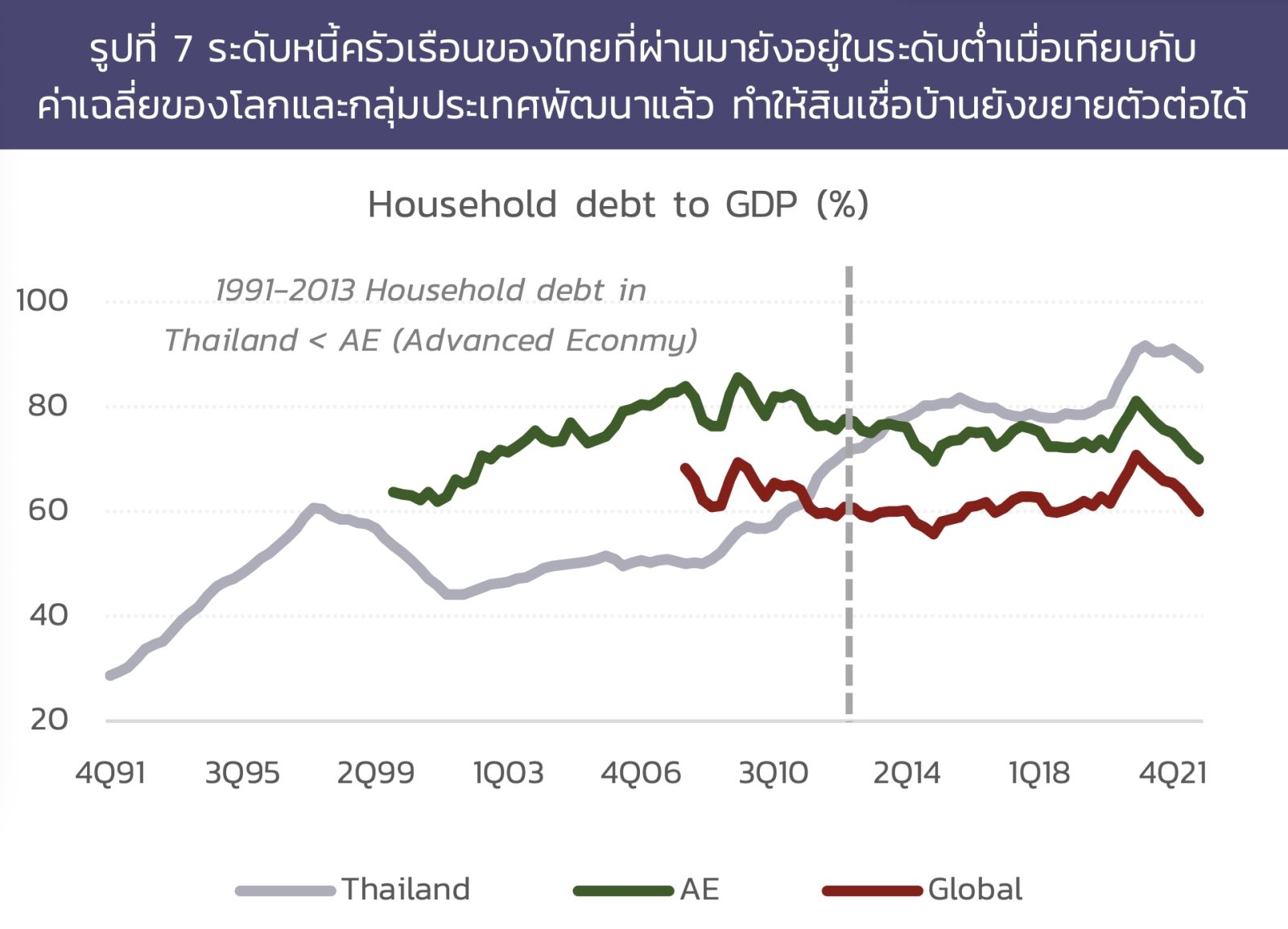

5. หนี้ครัวเรือนที่สูง การบริโภคของไทยในช่วงที่ผ่านมาเติบโตผ่านการก่อหนี้เป็นส่วนสำคัญ ทำให้หนี้ครัวเรือนของไทยแตะระดับสูงสุดเกิน 90% ของ GDP ในปี 2022 ภาระหนี้ที่สูงขึ้นในขณะที่รายได้เติบโตช้าจะทำให้คนไทยกล้าก่อหนี้ด้วยการซื้อบ้านน้อยลง ประกอบกับธนาคารแห่งประเทศไทยเข้มงวดมากขึ้นเพื่อให้หนี้ครัวเรือนลดลงมาอยู่ต่ำกว่า 80% ของ GDP

นอกจากนี้ ธนาคารพาณิชย์อาจปรับกฏเกณฑ์การพิจารณาปล่อยกู้ให้มีความเข้มงวดมากขึ้น ซึ่งจะทำให้ภาคครัวเรือนไทยเข้าสู่ภาวะการลดภาระหนี้ในระบบที่เรียกว่า Deleveraging Cycle ซึ่งอาจส่งผลให้การบริโภคสินค้าคงทนรวมทั้งบ้านจะมีแนวโน้มชะลอตัวลงอย่างชัดเจน โดยช่วงขาลงของวัฏจักรสินเชื่อในประเทศญี่ปุ่น อเมริกาและ อังกฤษใช้เวลาถึง 1-2 ทศวรรษ

อสังหาฯ ในเมืองยังโต เพราะคนย้ายเข้าเมือง ทุนจีนไหลเข้า

อย่างไรก็ตาม ถึงแม้ตลาดอสังหาริมทรัพย์ในไทยมีแนวโน้มที่จะซบเซาลงทั่วประเทศเนื่องจาก 5 ปัจจัยดังกล่าว แต่อสังหาฯในกรุงเทพฯ และจังหวัดใหญ่ยังมีศักยภาพขยายต่อได้ เพราะหลายปัจจัยในการกำหนดทิศทางภาคอสังหาฯของกรุงเทพฯ และปริมณฑลมีความแตกต่างจากภาพรวมประเทศไทย และยังมีแรงสนับสนุนจาก 3 ปัจจัย คือ

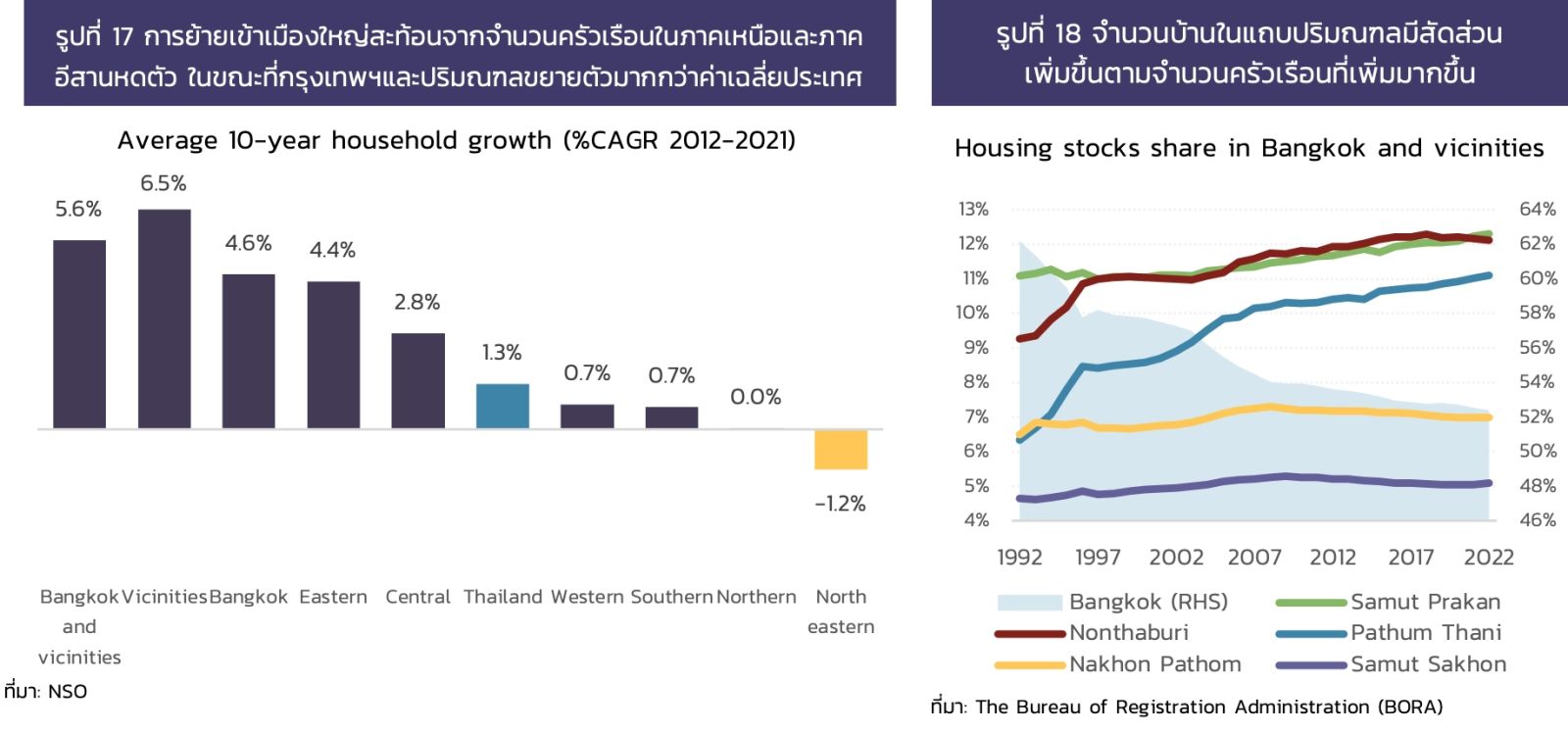

1. การย้ายถิ่นฐานของประชากรจากนอกเมืองมายังเมืองใหญ่ เพราะแหล่งงาน การศึกษาและ การแพทย์กระจุกตัวอยู่ในเมืองใหญ่ ส่งผลให้จำนวนครัวเรือนในกรุงเทพฯ และปริมณฑลขยายตัวได้มากถึง 5.6% ในขณะที่จำนวนครัวเรือนในภาคเหนือไม่โตและภาคอีสานกลับหดตัวเฉลี่ย -1.2% ในช่วงปี 2012-2021 การย้ายถิ่นของประชากรจึงเป็นโอกาสสำหรับการพัฒนาโครงการอสังหาฯใหม่ๆ

2. การขยายส่วนต่อของเส้นทางรถไฟฟ้าไปยังชานเมืองกรุงเทพฯและปริมณฑล เพราะเส้นทางรถไฟจะเพิ่มศักยภาพให้กับหลายทำเล ทำให้สามารถพัฒนาโครงการอสังหาฯ ได้สอดคล้องกับกำลังซื้อคนไทยมากกว่าในตัวเมืองที่มีราคาสูง สะท้อนจากอสังหาฯ แถบชานเมืองกรุงเทพฯและปริมณฑลที่ขยายตัวได้ดีต่อเนื่อง ตามความหนาแน่นประชากรที่เพิ่มขึ้นในพื้นที่

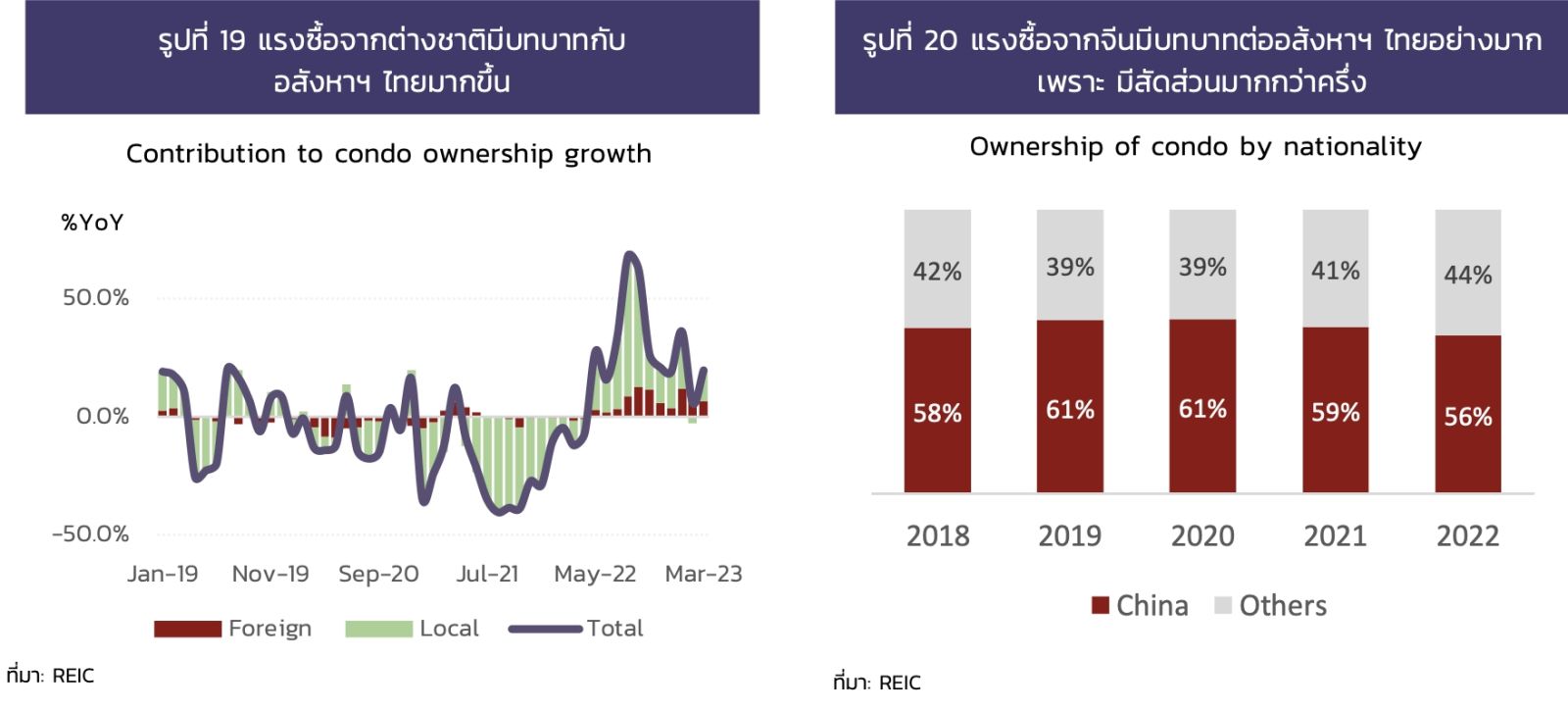

3. แรงซื้อจากต่างชาติที่เน้นซื้ออสังหาฯ ในกรุงเทพและจังหวัดท่องเที่ยว โดยปัจจุบันชาวต่างชาติเป็นผู้ซื้ออสังหาฯ โดยเฉลี่ยประมาณ 15% ของตลาดอสังหาฯไทยทั้งหมด โดยเน้นซื้อที่อยู่อาศัยในกรุงเทพฯ และจังหวัดท่องเที่ยวเป็นหลัก เพราะมีโครงสร้างพื้นฐานและสิ่งอำนวยความสะดวกที่ครบครัน นอกจากนี้ เนื่องจากวิกฤตประชากรที่กำลังจะเกิดขึ้นในทศวรรษหน้า รัฐบาลไทยอาจต้องเร่งออกมาตรการและนโยบายผลักดัน Immigration policy เพื่อสนับสนุนตลาดอสังหาฯ และกระตุ้นให้มีที่ตลาดสำหรับผู้พักอาศัยต่างชาติมากขึ้น

อย่างไรก็ตาม KKP ยังมองว่าภาคอสังหาฯ ไทยยังคงมีความเสี่ยงสำคัญ เพราะแรงซื้อต่างชาติมากกว่าครึ่งมาจากจีน ซึ่งลงทุนซื้ออสังหาฯ เพื่อมาปล่อยเช่ามากกว่ามาอยู่จริง สะท้อนจากอัตรา House price-to-rent ของไทยอยู่ในระดับสูงซึ่งสะท้อนว่าอุปสงค์ที่แท้จริง (Real Demand)

นอกจากนี้ ไทยยังไม่ใช่ตัวเลือกอันดับหนึ่งในเอเชียสำหรับชาวจีน เพราะกลุ่มคนรวยที่มีกำลังซื้อสูงมักเลือกย้ายไปสิงคโปร์หรือญี่ปุ่นมากกว่าไทย ในขณะที่ชาวจีนบางกลุ่มเลือกมาไทย เพราะราคาบ้านและค่าเทอมโรงเรียนนานาชาติในไทยมีราคาถูกเมื่อเทียบกับประเทศอื่น ซึ่งการแข่งขันด้วยราคาอาจไม่ใช่จุดแข็งที่ยั่งยืนสำหรับอสังหาฯ ไทยในระยะยาว

อสังหาฯ ในเขตชนบทเสี่ยงซบเซาซ้ำรอยญี่ปุ่น

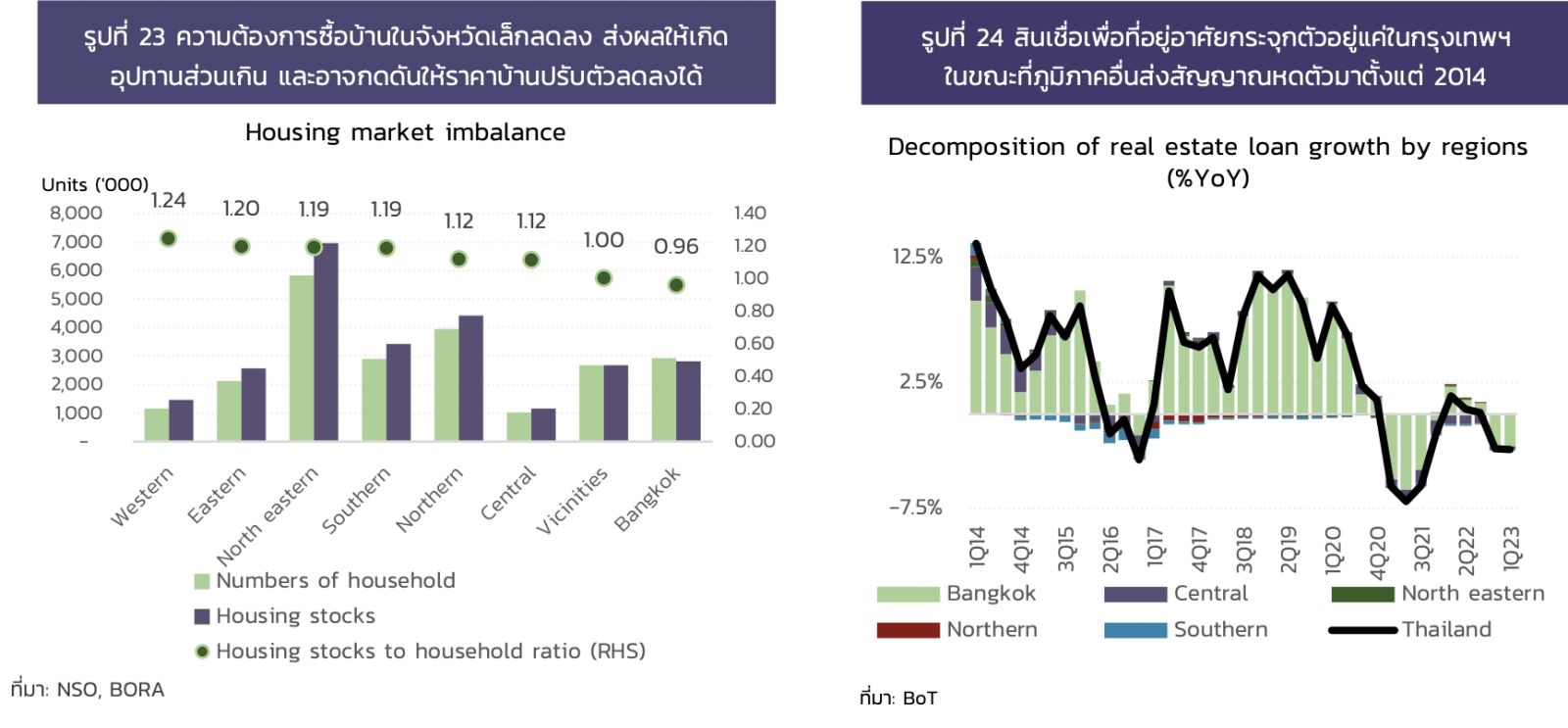

อย่างไรก็ตาม แตกต่างจากอสังหาฯ ในกรุงเทพฯ และปริมณฑล อสังหาฯ ในเมืองรองและเขตชนบทมีแนวโน้มซบเซา เสี่ยงราคาตกสูงเพราะความต้องการที่อยู่อาศัยในจังหวัดเล็กหดตัวลงเพราะมีคนย้ายไปเมืองใหญ่มากขึ้น ส่งผลให้จะมีจำนวนบ้านเหลือมากขึ้นและเป็นแรงกดดันให้ราคาบ้านปรับลดลงได้ในอนาคต เช่นเดียวกับประเทศญี่ปุ่นและจีนที่ประสบปัญหาราคาบ้านแถบชนบทหดตัว

โดยในปัจจุบัน ตลาดอสังหาฯ ในชนบทเริ่มเห็นตัวเลขปริมาณอุปทานของบ้านมากกว่าจำนวนครัวเรือนแล้ว ซึ่งสวนทางกับกรุงเทพฯ และปริมณฑลที่จำนวนบ้านในตลาดยังมีไม่เพียงพอต่อความต้องการในตลาด

ในกรณีของประเทศญี่ปุ่น นับตั้งแต่ญี่ปุ่นมีสัดส่วนผู้สูงอายุมากกว่า 10% ภาคอสังหาฯ ของญี่ปุ่นในจังหวัดเล็กชะลอตัวอย่างหนักจนมีจำนวนบ้านร้างมากกว่า 8 ล้านหลังหรือคิดเป็น 15% ของจำนวนบ้านทั้งหมด กดดันให้ราคาบ้านในญี่ปุ่นปรับตัวลดลงอย่างรุนแรง ซึ่งถือเป็นตัวอย่างให้กับหลายประเทศที่กำลังเผชิญกับวิกฤตประชากร

KKP Research ประเมินว่าสถานการณ์ภาคอสังหาฯ ไทยในระยะข้างหน้ามีแนวโน้มชะลอตัวลง แต่อาจจะไม่รุนแรงจนลามเป็นวิกฤตเหมือนญี่ปุ่น เพราะ

1. วิกฤตอสังหาฯ ญี่ปุ่นไม่เกิดจากเพียงโครงสร้างประชากรที่เปลี่ยนไปแต่ยังถูกซ้ำเติมจากภาวะฟองสบู่แตก ในขณะที่โอกาสที่จะเกิดวิกฤตเศรษฐกิจและวิกฤตในภาคอสังหาริมทรัพย์อีกรอบของไทยยังมีจำกัด

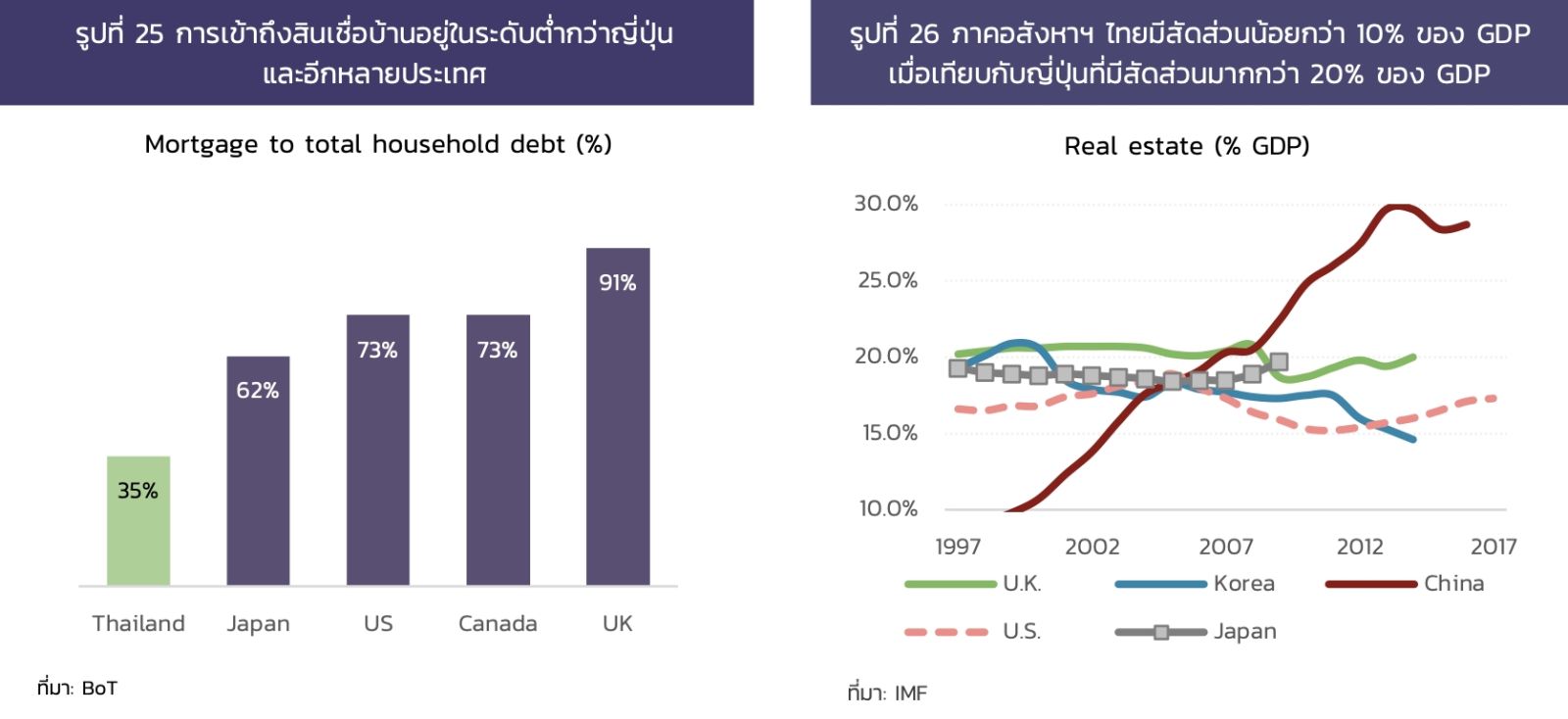

2. บทบาทของภาคอสังหาฯ ต่อเศรษฐกิจไทยโดยรวมน้อยกว่าญี่ปุ่นมาก โดยภาคอสังหาฯ มีมูลค่าประมาณ 10% ของ GDP ส่วนหนึ่งจากการเข้าถึงสินเชื่อบ้านของคนไทยยังอยู่ในระดับต่ำ โดยมีสัดส่วนมูลค่าหนี้บ้านอยู่เพียงแค่ 35% ของมูลค่าหนี้ทั้งหมด ทำให้การชะลอตัวของภาคอสังหาฯ และราคาบ้านจะส่งผลกระทบจำกัดต่อรายได้และเศรษฐกิจโดยรวม เพราะยังคงมีแหล่งรายได้จากอุตสาหกรรมอื่นมาสนับสนุนการเติบโตของภาคอสังหาฯ ต่อได้

3. การจัดเก็บภาษีมรดกและภาษีที่ดินในญี่ปุ่นมีความเข้มงวด กดดันให้เกิดแรงเทขายบ้านในต่างจังหวัดมากขึ้น ส่งผลให้ปัญหา Oversupply ทวีความรุนแรงมากขึ้น ราคาบ้านจึงต้องปรับตัวลดลงตาม ในขณะที่อัตราการจัดเก็บภาษีในไทยยังอยู่ในระดับต่ำ ส่งผลให้โอกาสที่ราคาอสังหาฯ ในไทยจะลดลงอย่างรุนแรงเหมือนญี่ปุ่นในอดีตมีค่อนข้างน้อย

ถึงแม้ภาคอสังหาฯ ไทยในอนาคตอาจไม่เกิดเป็นวิกฤตเหมือนญี่ปุ่น อย่างไรก็ตาม การชะลอลงของภาคอสังหาฯ ก็อาจส่งผลกระทบไปยังภาคส่วนอื่นในเศรษฐกิจได้ ทั้งภาคเศรษฐกิจจริง (Real Sector) และภาคการเงิน (Financial Sector) เพราะอสังหาฯ เป็นอุตสาหกรรมที่มีธุรกิจเชื่อมโยงค่อนข้างมาก ตัวอย่างเช่น ธุรกิจต้นน้ำอย่างกลุ่มก่อสร้าง และธุรกิจปลายน้ำอย่างกลุ่มธนาคาร

นอกจากนี้ การชะลอตัวลงของภาคอสังหาฯ ยังเพิ่มความเสี่ยงต่อคุณภาพสินทรัพย์ และ Collateral Value เนื่องจากสินเชื่อที่อยู่อาศัยมีมูลค่ามากกว่า 30% ของสินเชื่อรายย่อยทั้งหมด และยังเป็นแหล่งเงินทุนสำคัญสำหรับผู้พัฒนาอสังหาฯ นอกจากนี้ภาคอสังหาฯ ยังเป็นธุรกิจที่มีการระดมทุนผ่านตลาดตราสารหนี้ที่มากที่สุดกลุ่มหนึ่ง ทำให้หากเกิดการชะลอตัวอย่างรุนแรงอาจส่งผลต่อเนื่องสู่ตลาดการเงินได้

ขอบคุณข้อมูลจาก amarintv

https://www.amarintv.com/spotlight/economy/detail/49401

>> ช่องทางในการติดตามข่าวสาร <<

ที่นี่

ข่าวน่าสนใจ

-

แสนสิริ แชมป์รายได้-เงินปันผล ส่งสัญญาณแกร่ง Q1/68 ยอดขายพุ่ง 15,000 ล้านบาท แรงหนุน “PTY Residence Sai 1” Sold Out ทันทีวันพรีเซล

5 ชั่วโมงที่แล้ว

-

อนันดาฯ โชว์ Backlog แกร่ง 11,371 ล้านบาท มั่นใจมาตรการกระตุ้นอสังหาฯ ภาครัฐ หนุนตลาดฟื้นตัว ย้ำ คอนโดติดรถไฟฟ้ายังเป็นที่ต้องการของคนเมือง

5 ชั่วโมงที่แล้ว

-

ส่องส่วนกลางสุดอลังใน “Atmoz Palacio ลาดพร้าว-วังหิน” คอนโดใหม่สุดแกลมแรงบันดาลใจจาก “พระราชวังในฝรั่งเศส”

2025-04-17

-

TITLE ส่งคอนโดแบรนด์ใหม่ “อะดอรา ราไวย์” มูลค่า 1,400 ลบ. รองรับดีมานด์ทำเลฮอตหาดราไวย์ ภูเก็ต

2025-04-17

-

สงกรานต์เซ็นทรัลคึกคัก ยอดผู้ร่วมงานทั่วไทยเกิน 10 ล้านคน การันตีเบอร์หนึ่ง Festive Landmark ตลอดกาล ลุยจัดวันไหลต่อ 18-20 เม.ย.นี้

2025-04-17

-

บทความทั้งหมด

ทำเล

ทำเล

ค้นหาทำเลอื่นๆ

ค้นหาทำเลอื่นๆ

ชอบมากเลยครับ บทความเเนวนี้ ไม่น่าเบื่อ

สระน้ำกว้างมากเลย น่าเล่นน่าอยู่

ดีมากกกกก ชอบสุดๆ ให้ข้อมูลดีมากๆ

อ่านแล้วได้ความรู้เยอะเลย

อ่านเพลินครับ