หน้าแรก

การเตรียมพร้อมขอสินเชื่อบ้าน

แนะเคล็ดเด็ดสำหรับผู้ที่ต้องการขอสินเชื่อบ้านให้ผ่านฉลุย ต้องเตรียมพร้อมทั้งตัวเองและ พร้อมทางการเงินตั้งแต่เนิ่นๆ ปัจจุบันการขอสินเชื่อสำหรับซื้อที่อยู่อาศัยนั้นจะมองว่ายากก็ยาก แต่หากมีการเตรียมความพร้อมที่ดีก่อนจะกู้นั้น ถือว่าไม่ยากจนเกินไป โดยเฉพาะผู้กู้ที่มีอาชีพประจำ อยู่ในองค์กรที่มีความมั่นคง น่าเชื่อถือ และไม่เสี่ยงต่อการถูกเลิกจ้าง สำหรับผู้ที่ไม่มีรายได้ประจำ จะต้องแสดงถึงที่มาของรายได้ประจำเพื่อให้สถาบันการเงินไม่ปฏิเสธคำขอกู้

ทั้งนี้ การขอสินเชื่อนั้น ธนาคารหรือสถาบันการเงิน จะตรวจสอบข้อมูล ผู้ขอสินเชื่อในบริษัท ศูนย์ข้อมูลเครดิตแห่งชาติ หรือ “เครดิตบูโร” ทำให้รู้หากสถานะการเงินของผู้ขอสินเชื่อมากขึ้น ส่งผลให้การปล่อยสินเชื่ออาจจะไม่สอดคล้องกับเงินที่ขอไป

อย่างในกรณีที่ผู้ขอสินเชื่อมีภาระค่าใช้จ่ายในทางอื่นอยู่ก่อนแล้ว เช่น การผ่อนรถ หรือการผ่อนสิ่งของเครื่องใช้ต่างๆ จะถูกรายงานในข้อมูลเครดิตบูโร ธนาคารหรือสถาบันการเงินจะนำยอดเงินผ่อนค่างวดในส่วนนั้นหักจากรายได้ของผู้ขอสินเชื่อก่อนที่จะมาคำนวณวงเงินที่จะให้สินเชื่อ เป็นต้น และหากผู้ขอสินเชื่อมีข้อมูลการไม่ชำระหนี้ติดอยู่ในเครดิตบูโร ธนาคารจะปฏิเสธการให้สินเชื่อทันที

หากมีการตรวจสอบข้อมูลเครดิตตัวเองในเครดิตบูโรและแก้ไขปัญหาที่มีอยู่ก่อนจะขอสินเชื่อ รวมถึงการตรวจสอบกับธนาคารหรือสถาบันการเงินในเรื่องอาชีพที่ธนาคารหรือสถาบันการเงินขึ้นบัญชีเสี่ยงเอาไว้ รวมทั้งขอคำปรึกษาเพื่อหาแนวทางแก้ไว้ล่วงหน้า จะช่วยลดความเสี่ยงในการขอสินเชื่อแล้วถูกปฏิเสธ หรือได้วงเงินไม่ตรงความต้องการได้

ส่วนการยื่นขอสินเชื่อเพื่อซื้อบ้านโดยทั่วไปมีประเด็นที่จะต้องทำความเข้าใจอยู่หลายประการ เช่น วงเงินที่ขอสินเชื่อ ระยะเวลาการผ่อนชำระ การเลือกใช้อัตราดอกเบี้ยคงที่หรือลอยตัว การเลือกใช้ธนาคารหรือสถาบันการเงิน ค่าใช้จ่าย เป็นต้น ซึ่งมีคำแนะนำดังนี้

เลือกสถาบันการเงิน

ขณะนี้มีธนาคารและสถาบันการเงินหลายแห่งที่ออกแคมเปญสินเชื่อที่อยู่อาศัย และมีการแข่งขันกันอย่างกว้างขวาง แต่ประเด็นที่จะต้องพิจารณาคือใช้บริการธนาคารหรือสถาบันการเงินจะประหยัดเงินที่สุด และได้รับความสะดวกสบายมากที่สุด และมีเงื่อนไขที่สอดคล้องกับความต้องการมากที่สุด ดังนั้นจึงต้องหาข้อมูลเกี่ยวกับอัตราดอกเบี้ย เงื่อนไขการให้สินเชื่อ ค่าจ่ายต่างๆ รวมถึงสาขาของธนาคาร และบริการเสริมที่เกี่ยวข้องด้วย

เปรียบเทียบอัตราดอกเบี้ย

อัตราดอกเบี้ยนั้นมีหลายรูปแบบ เช่น ดอกเบี้ยลอยตัว ดอกเบี้ยคงที่ระยะยาว ดอกเบี้ยคงที่ระยะสั้น ดอกเบี้ยคงที่แบบขั้นบันได เป็นต้น เงื่อนไขของดอกเบี้ยแต่ละประเภทสามารถสอบถามกับธนาคารที่ปล่อยสินเชื่อ

แต่หลักใหญ่ของการเปรียบเทียบอัตราดอกเบี้ย คือการเปรียบเทียบ อัตราดอกเบี้ยจริงตามประกาศ ว่าที่ไหนให้เท่าใดสูงต่ำกว่ากันอย่างไร โดยทั่วไป หากเป็นเงินกู้ประเภทเดียวกัน อัตราดอกเบี้ยที่ต่ำที่สุดจะเป็นประโยชน์กับผู้ขอสินเชื่อมากที่สุด เพราะดอกเบี้ยที่ต่ำจะทำให้เงินผ่อนรายเดือนต่ำตามไปด้วย

อย่างไรก็ตาม การขอสินเชื่อในช่วงที่ดอกเบี้ยต่ำ แนวโน้มต่อไปเมื่อดอกเบี้ยสูงขึ้นจะทำให้ค่าผ่อนต่อเดือนสูงขึ้นไปด้วย ผู้ขอสินเชื่อจึงต้องคิดเผื่อและระมัดระวัง ในประเด็นดังกล่าวด้วย ส่วนการเลือกอัตราดอกเบี้ยคงที่ 1 ปี ที่ส่วนใหญ่ ธนาคารหรือสถาบันการเงินจะเสนออัตราดอกเบี้ยต่ำเพื่อจูงใจในช่วงแรก และปล่อยเป็นดอกเบี้ยลอยตัวหลังจากครบกำหนด

การเปรียบเทียบดอกเบี้ยประเภทนี้จะต้องพิจารณาทั้งในช่วงใช้ดอกเบี้ยคงที่และหลังจากเปลี่ยนมาเป็นดอกเบี้ยลอยตัวตลอดระยะเวลาการผ่อนว่าแต่ละธนาคารมีความแตกต่างกันอย่างไรผู้ขอสินเชื่อดอกเบี้ยคงที่ต้องคำนึงด้วยว่า หลังจากหมดระยะเวลาขอดอกเบี้ยคงที่แล้ว ค่าผ่อนที่เพิ่มขึ้นตามอัตราดอกเบี้ยที่เพิ่มขึ้นจะเพิ่มภาระมากน้อยแค่ไหน

เงื่อนไขการปล่อยสินเชื่อ

วงเงินกู้ โดยทั่วไปสถาบันการเงินจะให้กู้ประมาณร้อยละ 80% ของมูลค่าประเมิน หรือราคาซื้อขายบ้าน อย่างไรก็ตาม การกู้เงินเพื่อที่อยู่อาศัยบางประเภท เช่น เงินกู้สวัสดิการแก่พนักงานบริษัท ข้าราชการ หรือพนักงานรัฐวิสาหกิจ อาจจะมีการให้กู้ถึง 90% หรือ 100%

สำหรับระยะเวลากู้ในปัจจุบันจะให้สูงถึง 30ปี หากยิ่งกู้นานเงินงวดในการผ่อนชำระรายเดือนก็จะลดลง แต่ระยะการจ่ายดอกเบี้ยก็จะเพิ่มขึ้นด้วย ซึ่งต้องคำนวณว่าคุ้มกันหรือไม่ อย่างไรก็ตามสถาบันการเงินส่วนใหญ่มักกำหนดให้ระยะเวลาการกู้เมื่อรวมกับอายุผู้กู้แล้วไม่เกิน 70 ปี เช่นหากอายุ 55 ปี จะกู้ได้สูงสุด 15 ปี เป็นต้น

เงินงวดในการชำระหนี้ ปกติจะกำหนดจ่ายเป็นรายเดือนที่แน่นอน หากผู้กู้ชำระหนี้รายเดือนสม่ำเสมอเงินกู้นั้นจะหมดเมื่อครบสัญญากู้ แต่กรณีดอกเบี้ยลอยตัวสถาบันการเงินบางแห่งอาจคิดเงินงวดเผื่อไว้ โดยการคำนวณเงินงวดจากอัตราดอกเบี้ยที่สูงกว่าตามประกาศ 1-2% เพื่อป้องกันความเสี่ยงให้กับผู้กู้ หากอัตราดอกเบี้ยเพิ่มขึ้นในภายหลัง

แต่หากอัตราดอกเบี้ยในภายหลังไม่เพิ่มขึ้นหรือกลับลดลง เงินงวดที่ชำระไว้เกินจะไปตัดเงินต้นมากขึ้นกว่าปกติ และจะทำให้หนี้เงินกู้หมดเร็วขึ้นกว่าที่กำหนดไว้ในสัญญา

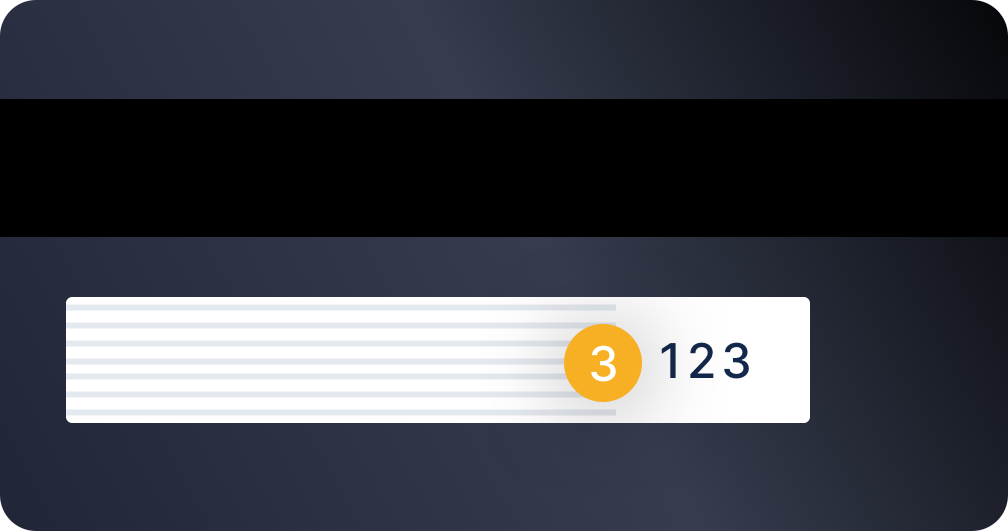

การตัดเงินโดยทั่วไปเงินงวดที่ชำระหนี้รายเดือนจะประกอบด้วยดอกเบี้ยทั้งหมดที่เกิดขึ้นในแต่ละเดือน และเงินต้นบางส่วน ทำให้เงินงวดในปีแรกๆ จะเป็นการชำระหนี้ดอกเบี้ยเป็นส่วนใหญ่ และจะเป็นการตัดเงินต้นเพียงเล็กน้อย แต่ในปีหลังๆ เงินต้นจะถูกตัดมากขึ้นตามลำดับ ทำให้ดอกเบี้ยที่เกิดขึ้นในแต่ละเดือนค่อยๆลดลงตามลำดับ

หากผู้กู้ขอสินเชื่อศึกษารายละเอียดของ เงื่อนไขการปล่อยสินเชื่อ อัตราดอกเบี้ย และเปรียบเทียบกับหลายๆสถาบันการเงิน รวมทั้งประเมินกำลังซื้อของตัวเองอย่างเหมาะสมกับประเภทบ้านที่จะซื้อ การขอสินเชื่อจะได้ประโยชน์สูงสุดและผ่านการอนุมัติจากสถาบันการเงินอย่างแน่นอน

ขอบคุณข้อมูลจากคุณ cmcpro2017

http://www.cmc.co.th/news.php?id=1714

>> ช่องทางในการติดตามข่าวสาร <<

ที่นี่

ข่าวน่าสนใจ

-

แสนสิริ ตอกย้ำผู้นำไพรเวต เรสซิเดนซ์ ย่าน “กรุงเทพกรีฑา” หลังสร้างยอดขาย “NARINSIRI” แล้วกว่า 1,500 ล้านบาท

2025-03-14

-

แอสเซทไวส์ พรีเซลตึกใหม่ “KAVALON” แคมปัสคอนโดชิดรั้ว ม.กรุงเทพ ห้องแต่งครบทุกชั้นราคาเดียว เริ่ม 1.69 ล้านบาท* พร้อมลุ้นรถ EV วันที่ 29 มี.ค.นี้เท่านั้น

2025-03-14

-

ออริจิ้น ปลื้ม ปี 67 Sold Out คอนโด 13 โครงการ มูลค่ารวม 19,400 ล้านบาท พร้อมกำ Backlog 44,562 ล้านบาท หนุนรายได้ต่อเนื่อง 4 ปี

2025-03-14

-

ครั้งแรก! เปิดโฉมห้องตัวอย่าง “วัน ริเวอร์ พระราม 3” คอนโดใหม่วิวแม่น้ำเจ้าพระยา ภายใต้การร่วมทุน วัน เรียลเอสเตท x สิงห์ เอสเตท

2025-03-14

-

“เศรษฐา” แนะไทยเร่งผุดเมกะโปรเจกต์ดันเศรษฐกิจ ภาคอสังหาฯ ควรบริหารแคชโฟลว์ประคองธุรกิจให้รอด

2025-03-13

-

บทความทั้งหมด

ทำเล

ทำเล

ค้นหาทำเลอื่นๆ

ค้นหาทำเลอื่นๆ

ขอบคุณความรู้ดีๆ จากที่นี่ครับ

ดีๆๆๆๆๆๆ มากๆเลย หาอ่านแบบนี้มานานแล้ว

เขียนรีวิวน่าอ่าน เทคนิคการเขียนดีค่ะ