หน้าแรก

ทิ้งทวนปลายปี หนี้แฝด อสังหา NPL-เบี้ยวค่างวด ยุคลูกค้าเจน Y

ทิ้งทวนปลายปี “หนี้แฝด” อสังหา “NPL-เบี้ยวค่างวด” ยุคลูกค้าเจน Y

โค้งสุดท้ายปลายปี”60 มีปรากฏการณ์ “ธนาคารแห่งประเทศไทย” หรือแบงก์ชาติทิ้งทวนด้วยการโยนระเบิดเวลาว่าด้วย “หนี้แฝด” วงการอสังหาริมทรัพย์ ประกอบด้วย “หนี้เสีย-NPL” กับ “หนี้ค้างชำระไม่เกิน 3 เดือน-SM” โดย SM (Special Mention Loan) หรือสินเชื่อจัดชั้นกล่าวถึงเป็นพิเศษ อีกนัยหนึ่งใกล้จะเป็นหนี้เสียเต็มที ดังนั้นเมื่อนำมาประกบกันจึงเรียกว่าหนี้แฝด

แบงก์ชาติชำแหละตัวเลข NPL ภาคอสังหาฯ และก่อสร้าง (สินเชื่อผู้ประกอบการ) ไตรมาส 2/60 อยู่ที่ 4.35% ไตรมาส 3/60 เพิ่มเป็น 4.51% หรือเพิ่มขึ้น 0.16% ในขณะที่หนี้แฝดอีกตัวคือ SM เพิ่มจาก 2.25% มาเป็น 3.05% หรือเพิ่มขึ้น 0.8%

ในฟากสินเชื่อรายย่อย (โพสต์ไฟแนนซ์) ตัวเลข NPL ไตรมาส 2/60 อยู่ที่ 3.06% เพิ่มเป็น 3.26% หรือเพิ่มขึ้น 0.2% ส่วนหนี้แฝดคือ SM จาก 1.78% เพิ่มเป็น 1.90% หรือเพิ่มขึ้น 0.12%

โดย “ดารณี แซ่จู” ผอ.อาวุโสฝ่ายกลยุทธ์สถาบันการเงินของแบงก์ชาติระบุว่า หนี้แฝดเพิ่มขึ้นมาจากการแข่งขันปล่อยสินเชื่ออสังหาฯ ของแบงก์เอกชนช่วง 3-4 ปีที่ผ่านมา โฟกัสต้นตอส่วนหนึ่งเป็นเพราะแบงก์เอกชนแข่งขันกันนำเสนอดอกเบี้ยจูงใจ 3 ปีแรก หลังจากนั้นดอกเบี้ยเข้าสู่อัตราปกติ ค่างวดเคยผ่อนต่ำ ๆ ต้องมาจ่ายสูงขึ้น บวกกับเศรษฐกิจชะลอตัวต่อเนื่อง โป๊ะแตกกลายเป็นหนี้เสียขาขึ้น

สอดรับกับ “สุรพล โอภาสเสถียร” ผู้จัดการใหญ่เครดิตบูโร (บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด) ระบุว่า เจาะลึกรายละเอียด กลุ่มเจน Y (อายุ 20-37 ปี) ที่เป็นฐานลูกค้าสินเชื่อใหม่ของแบงก์เอกชน หนี้เพิ่มขึ้นจาก 6 หมื่นสัญญา 6.7 หมื่นล้านบาทในปี”59 เพิ่มเป็น 7 หมื่นสัญญา วงเงินรวม 8 หมื่นล้านบาท

นำไปสู่บทสรุปที่ว่า …กลุ่มสินเชื่อเจน Y ที่เป็นลูกหนี้หน้าใหม่ เพิ่งเริ่มกู้เงิน มีปัญหาหนี้เสียต่อเนื่อง แนวโน้มเป็นกลุ่มก่อหนี้เพิ่มในอนาคต ส่วนหนึ่งมาจากไม่สามารถรับภาระดอกเบี้ยที่เพิ่มขึ้น

เหลียวกลับมาดูฟากวงการพัฒนาที่ดิน “อิสสระ บุญยัง” นายกกิตติมศักดิ์สมาคมธุรกิจบ้านจัดสรร ช่วยกันมองต่างมุมในเรื่องเดียวกันนี้ว่า สภาพเศรษฐกิจชะลอตัวติดต่อกันหลายปี สถาบันการเงินเข้มงวดการปล่อยสินเชื่อทั้งฝั่งสินเชื่อผู้ประกอบการและฝั่งสินเชื่อรายย่อยหรือสินเชื่อซื้อบ้าน มีผลทางตรงต่อตัวเลขหนี้เสียในระบบสินเชื่อ

รวมทั้งมีผลอย่างมีนัยสำคัญกรณียอดปฏิเสธสินเชื่อหรือรีเจ็กต์เรตพุ่งสูงเป็นประวัติการณ์ในช่วง 2-3 ปี ซึ่งอาจย้อนแย้งกับตัวเลขยอดสินเชื่อปล่อยใหม่ของระบบสินเชื่อที่มีอัตราโตได้อยู่ แม้จะโตไม่หวือหวาแต่ก็ยังเป็นเส้นกราฟขาขึ้น

“อิสระ” แลกเปลี่ยนมุมมองและข้อมูลจากประสบการณ์ตรงในภาคสนาม วิกฤตหนี้เสียขาขึ้นในส่วนของธนาคารก็ต้องมีการปรับกลยุทธ์ เพราะสินเชื่อโครงการหรือพรีไฟแนนซ์ เป็นภาพสะท้อนของผู้ประกอบการรายกลาง-รายเล็ก เพราะรายใหญ่มีช่องทางระดมทุนอย่างอื่น อาทิ หุ้นกู้

ดังนั้น หากมีหนี้เสียเพิ่มขึ้นในระบบสินเชื่อจึงไม่สามารถเหมารวมได้ว่าเป็นภาพรวมวงการทั้งหมด แต่ควรเจาะรายโครงการ รายบริษัท เข้าไปคลุกวงในการทำงานกับดีเวลอปเปอร์มากขึ้น

ในส่วนผู้ประกอบการพบว่าช่วง 2-3 ปีมานี้ได้เห็นภาพการทำธุรกิจแบบยืดหยุ่นสูง โดยเฉพาะมีการตัดขายทรัพย์สินระหว่างผู้ประกอบการด้วยกันเอง บางเคสไม่ได้เกิดจากวิกฤตแต่เป็นการทำภายใต้คอนเซ็ปต์ “วิน-วินเกม” ที่ดินในมือให้บริษัทอื่นซื้อไปพัฒนาโครงการอาจเหมาะสมกับกลุ่มลูกค้าเป้าหมายมากกว่าตัวอย่างเช่น มีที่ดินแปลงใหญ่แต่อยู่ชานเมืองเหมาะสมกับทำคอนโดฯ ตลาดกลาง-ล่างมากกว่าทู่ซี้ทำตลาดไฮเอนด์ เป็นต้น

“ผู้ประกอบการต้องแก้ไขตัวเองก่อนจะปล่อยให้เป็น NPL บางโครงการที่ชะลอตัวอาจต้องหยุดหรือเปล่า หันไปทำโครงการที่ยังขายได้ หรืออาจมีการพักหนี้บางโครงการไว้ รวมถึงหากจำเป็นต้องตัดขายทรัพย์สินบางส่วน”

ข้อแนะนำสำหรับดีเวลอปเปอร์ การบริหารจัดการก่อนจะกลายเป็นหนี้เสียเป็นสิ่งสำคัญที่สุด หัวใจสำคัญไม่ได้อยู่ที่ยอดขายและกำไร แต่อยู่ที่ “กระแสเงินสด” หรือสภาพคล่องในการทำธุรกิจ ในฐานะเอ็มดีกลุ่มกานดา พร็อพเพอร์ตี้ นโยบายหลักคือควบคุมสต๊อกบ้านไม่ให้เกิน 1.5 เท่า หมายความว่ามียอดขายเดือนละ 10 หลังจะก่อสร้างเพียง 15 หลัง

“ทุกวันนี้เทคโนโลยีเข้ามาช่วยได้เยอะ สูตรคุมสต๊อก 1.5 เท่า คอมพิวเตอร์คำนวณให้เสร็จสรรพว่าถ้าสร้าง 15 หลังต้องสร้างประเภทไหนด้วยนะ เช่น บ้านเดี่ยว บ้านแฝด หรือทาวน์เฮาส์ เวลาเศรษฐกิจฝืดต้องทำงานละเอียดยิบถึงจะอยู่รอด”

ข้อมูลที่ฝากสะท้อนมาถึงธนาคารเกี่ยวกับยอดปฏิเสธสินเชื่อ ในภาคสนามพบว่ามียอดกู้ไม่ผ่านแอบแฝง 8-9% จากภาพรวมประเมินว่ามียอดกู้ไม่ผ่าน 30-40%กล่าวคือ คำขอสินเชื่อที่ลงนามเอกสารไปอยู่ในมือพนักงานแบงก์ มีส่วนหนึ่งที่ผู้กู้เป็นฝ่ายขอยกเลิกเอง โดยไม่รอคำตอบว่ากู้ผ่านหรือไม่ มาจากหลายสาเหตุไม่ว่าจะเป็น 1.ลูกค้าเปลี่ยนใจไปซื้อโครงการอื่น 2.ลูกป่วยพ่อไม่สบาย มีภาระหลายทางจนซื้อไม่ไหว 3.ซื้อเป็นเรือนหอกำลังจะแต่งงานแต่เลิกกันก่อน 4.ย้ายที่ทำงาน เป็นต้น

“หนี้เสียเป็นปัจจัยภายนอก แต่ตราบใดที่ยังอยู่ในความดูแลของดีเวลอปเปอร์ถือเป็นปัจจัยภายใน ต้องแมเนจให้ดี เช่น ลูกค้าจองซื้ออย่าดีใจว่ามียอดขายต้องทำพรีแอปพรูฟเพื่อตรวจสอบสุขภาพการเงินของลูกค้าด้วย ก่อนให้เขาวางเงินดาวน์เงินทำสัญญาต้องคัดกรองเบื้องต้นว่าสามารถรับโอนได้ด้วย”

จุดเน้นย้อนกลับมาที่สถาบันการเงิน ปัญหาหนี้เสียเป็นห่วงโซ่ความสัมพันธ์ของระบบการเงินในภาคอสังหาฯ การเข้มงวดปล่อยสินเชื่อของธนาคารเป็นแนวโน้มที่ยังคงมีอยู่ต่อไป แต่ถ้าตึงเกินไปจนแทบไม่มีการปล่อยสินเชื่อก็เหมือนกับตัดเส้นเลือดใหญ่ จึงอยากเห็นการเอกซเรย์ปัญหารายเซ็กเตอร์ รายโครงการ ไม่เหมารวมว่าปัญหาหนี้เสียขาขึ้นเป็นภาพรวมของทั้งวงการ

สอดคล้องกับ “พรนริศ ชวนไชยสิทธิ์” นายกสมาคมอสังริมทรัพย์ไทย ยอมรับว่าการวิเคราะห์ตัวเลขภาวะหนี้เสียภาคอสังหาฯ ไตรมาส 3/60 เป็นตัวเลขเซนซิทีฟ แต่สถานการณ์จะอ่อนไหวหนักขึ้นไปอีกหากนำตัวเลขนี้มาเป็นตัวชี้วัดภาพรวมของตลาด เพราะแนวโน้มปี 2561 จีดีพีประเทศจะดีมากกว่าปีนี้ ภาคอสังหาฯ ก็มีแนวโน้มที่ดีเช่นกัน

“ปีหน้าประเมินน่าจะดีกว่าปีนี้ด้วยซ้ำไป แต่กำลังซื้อที่มีหลายเซ็กเมนต์มีทั้งอ่อนแอและแข็งแรง ผู้ประกอบการต้องเลือกมากขึ้น แต่ถ้ามีสัญญาณจากสถาบันการเงินออกมาอย่างนี้ ปีหน้าดีเวลอปเปอร์รายเล็กลำบากมากขึ้น รายใหญ่ไม่เดือดร้อน”

ขอบคุณภาพและข่าวจาก ประชาชาติธุรกิจ

https://www.prachachat.net/property/news-83910

>> ช่องทางในการติดตามข่าวสาร <<

ที่นี่

ข่าวน่าสนใจ

-

พลัส พร็อพเพอร์ตี้ ขึ้นแท่นอันดับ 1 ด้านคุณภาพการบริหารจัดการระดับสากล กวาด ISO มากที่สุด ครบ 3 มาตรฐานครอบคลุมทุกมิติ เป็นเจ้าแรกในประเทศไทย

2022-07-14

-

นัมเบอร์วันเฮ้าส์ซิ่ง ดิเวลลอปเม้นท์ ส่งโครงการ THE ONE life bangna บุกเมกาบางนา บ้านเดี่ยวอารมณ์รีสอร์ตใช้ชีวิตใกล้ชิดธรรมชาติ ทำเลต้นบางนา

2022-07-14

-

Last Call Promotion!! กับแคมเปญ “ชีวาทัยเป็นได้มากกว่าเพื่อน” หมดเขต 31 ก.ค.นี้เท่านั้น

2022-07-14

-

ASW เสริมกลยุทธ์ Lifestyle Community จัด Monstr Concert Festival Series#1 ตอบรับไลฟ์สไตล์ลูกบ้านโครงการคอนโดฯ เคฟทาวน์ สเปซ

2022-07-14

-

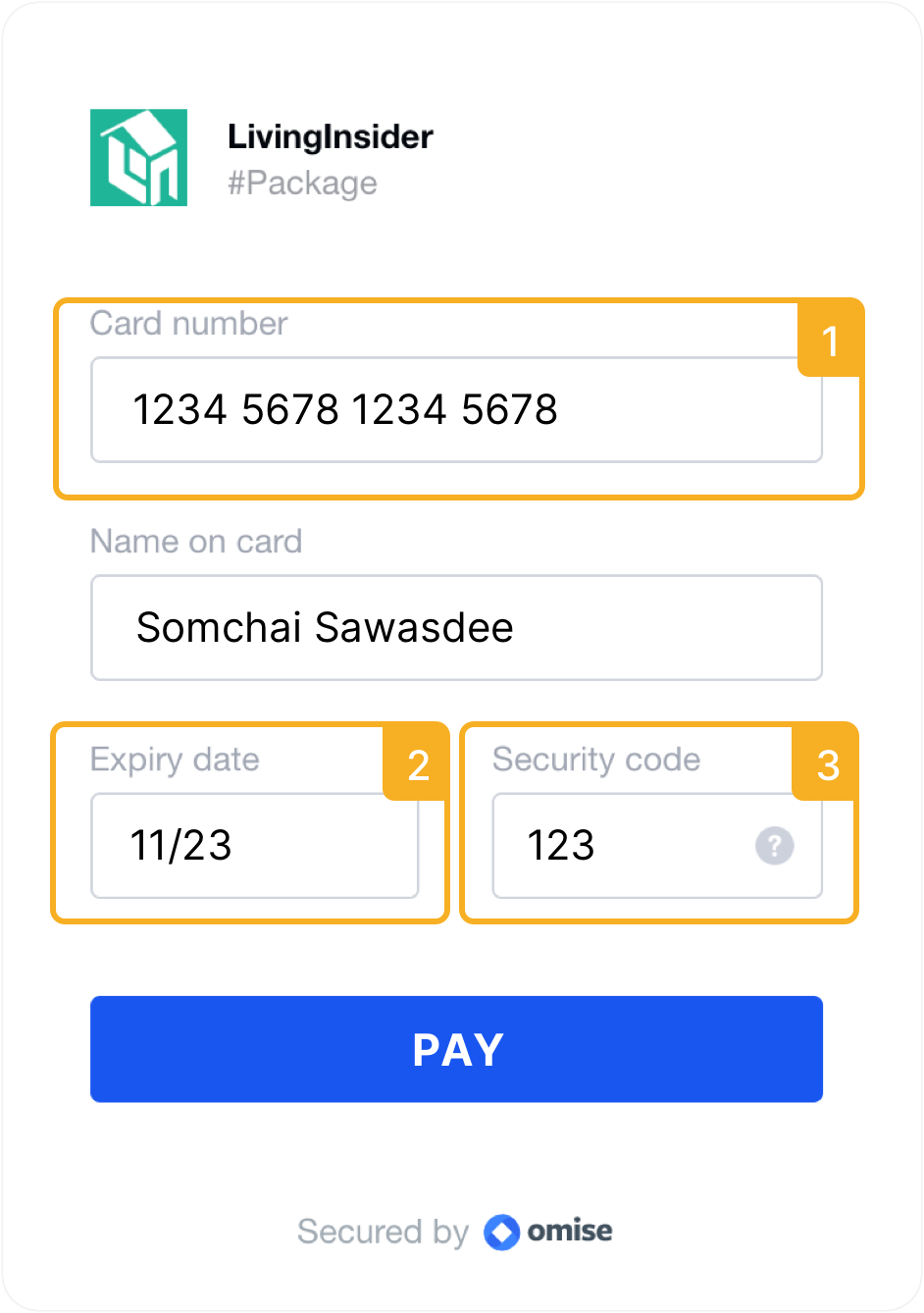

เตือนภัยขอสินเชื่อบ้าน-ที่ดินระวังโดนโกง

2022-07-11

-

บทความทั้งหมด

ทำเล

ทำเล

ค้นหาทำเลอื่นๆ

ค้นหาทำเลอื่นๆ

ดี มีประโยชน์ในการให้ข้อมูลมากๆค่ะ

ตามหาบทความเเนว เเบบนี้มานานเเล้วค่ะ

บอความดี ขออนุญาตแชร์ครับ