Favorite

ทุกอย่างที่คุณต้องการรู้เกี่ยวกับอัตราดอกเบี้ยของสินเชื่อบ้าน

ดอกเบี้ยคือค่าธรรมเนียมที่ธนาคารเรียกเก็บจากการให้คุณกู้ยืมเงิน โดยอาจเปรียบได้ว่าดอกเบี้ยก็คือ “ค่าเช่าเงิน”โดยทั่วไปแล้วอัตราดอกเบี้ยของสินเชื่อบ้านจะอ้างอิงเป็นเปอร์เซ็นต์ที่สูงหรือต่ำกว่าอัตราดอกเบี้ยขั้นต่ำสำหรับเงินกู้หรือ MRR ตัวอย่างเช่น ในกรณีที่ MRR ปัจจุบันอยู่ที่ 6.6% อัตราดอกเบี้ยของสินเชื่อ “MRR -2.1%” จะอยู่ที่ 4.5%

อัตราดอกเบี้ยขั้นต่ำสำหรับเงินกู้คืออะไร

อัตราดอกเบี้ยขั้นต่ำสำหรับเงินกู้ (MRR) คืออัตราดอกเบี้ยที่ธนาคารต่าง ๆ ใช้อ้างอิงภายใน ก่อนที่จะ มีการตัดสินใจว่าจะคิดค่าบริการเท่าไหร่จากการให้บริการสินเชื่อและบริการอื่น ๆ อัตราดอกเบี้ยนี้คือ อัตราดอกเบี้ยที่คิดจากต้นทุนในการบริหารงานของธนาคารซึ่งโดยทั่วไปแล้วอัตราดอกเบี้ยของธนาคาร ส่วนใหญ่จะไม่แตกต่างกันมากนัก อัตราดอกเบี้ยขั้นต่ำสำหรับเงินกู้นี้ จะได้รับผลกระทบจากการขึ้นลง ของอัตราดอกเบี้ยนโยบายที่กำหนดโดยธนาคารแห่งประเทศไทย

ประเภทต่าง ๆ ของอัตราดอกเบี้ย: อัตราดอกเบี้ยคงที่ และ อัตราดอกเบี้ยผันแปร

สินเชื่อบ้านที่ใช้อัตราดอกเบี้ยผันแปร (หรือ อัตราดอกเบี้ยลอยตัว) คือสินเชื่อประเภทที่อาจมีการ เปลี่ยนแปลงอัตราดอกเบี้ยได้ในอนาคต

ในทางตรงกันข้าม สินเชื่อบ้านที่ใช้อัตราดอกเบี้ยคงที่จะไม่มีการเปลี่ยนแปลงอัตราดอกเบี้ยตลอด ระยะเวลาที่ขอสินเชื่อ

สินเชื่อบ้านส่วนใหญ่ในปัจจุบันจะใช้อัตราดอกเบี้ยแบบผันแปร (ธนาคารทุกแห่งที่คิดอัตราดอกเบี้ย ของสินเชื่อบ้านในรูปแบบ “MRR –xx%” คือการใช้อัตราดอกเบี้ยแบบผันแปร)

อัตราดอกเบี้ยของสินเชื่อบ้านคำนวณอย่างไร

ธนาคารจะคิดดอกเบี้ยจากยอดค้างชำระของสินเชื่อบ้านของคุณ (หรือ เงินต้น) โดยทั่วไปแล้ว อัตราดอกเบี้ยจะคำนวณและเรียกเก็บเป็นรายเดือน

ตัวอย่าง สมมุติว่าคุณกู้สินเชื่อบ้านเป็นจำนวนเงิน 5,000,000 บาท จากธนาคารที่อัตราดอกเบี้ย MRR -2.1% และสมมุติต่อไปว่า MRR อยู่ที่ 6.6%

ในเดือนแรก

ยอดรวมของดอกเบี้ยที่เรียกเก็บโดยธนาคารคือ:

5,000,000 บาท x (6.6% – 2.1%) / 12 = 18,750 บาท ดอกเบี้ยที่คุณต้องชำระอาจลดลงได้ในเดือนถัดไปทั้งนี้ขึ้นอยู่กับยอดที่คุณต้องผ่อนชำระในแต่ละเดือน สมมุติว่ายอดผ่อนชำระต่อเดือนของคุณคือ 30,000 บาท

ในเดือนที่สอง:

ดอกเบี้ยของเดือนก่อน = 18,750 บาท (ดูด้านบน) ยอดเงินที่กำหนดเพื่อลดยอดค้างชำระของสินเชื่อ = 30,000 บาท (ยอดผ่อนชำระของเดือนก่อน) – 18,750 บาท (ดอกเบี้ยของเดือนแรก) = 11,250 บาท

ยอดค้างชำระในเดือน 2

5,000,000 บาท (เงินต้น) – 11,250 บาท (จำนวนเงินที่ใช้ลดยอดค้างชำระในเดือน 1) = 4,988,750 บาท

ยอดรวมของดอกเบี้ยที่เรียกเก็บโดยธนาคารในเดือน 2:

4,988,750 บาท x (6.6% – 2.1%) / 12 = 18,710 บาท

Daily Rest vs Monthly Rest ดอกเบี้ยรายวัน และ รายเดือน

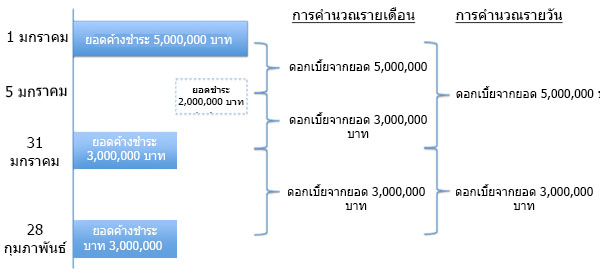

การคำนวณดอกเบี้ยอาจทำการคำนวณ “รายวัน” หรือ “รายเดือน” ได้ ทั้งนี้ขึ้นอยู่กับข้อตกลงในสินเชื่อ แผนผังด้านล่างจะแสดงความแตกต่างระหว่างการคำนวณ “รายวัน” กับ “รายเดือน”

สินเชื่อบ้านที่คำนวณรายวันจะดีกว่าสินเชื่อที่คำนวณรายเดือน ข้อได้เปรียบที่เห็นได้ชัดคือคุณสามารถ ประหยัดค่าดอกเบี้ยได้ในกรณีที่คุณชำระเงินก้อนใหญ่คืนสินเชื่อในช่วงกลางเดือน (ก่อนครบกำหนด ชำระคืนเงินกู้)

ขอบคุณข้อมูลจากคุณ cmcpro2017

http://www.cmc.co.th/news.php?id=1709

>> ช่องทางในการติดตามข่าวสาร <<

ที่นี่

ข่าวน่าสนใจ

-

“สุดารา” คอนโดหรูสไตล์รีสอร์ตใจกลางบางเทา บุกกรุงเทพฯ เตรียมจัดงานพิเศษ กางอินไซด์ตลาดอสังหาฯ ภูเก็ตปี 68

yesterday

-

D’Well จับมือ MOTIF ร่วมเปิดประสบการณ์การอยู่อาศัยรูปแบบใหม่ ส่งมอบเฟอร์นิเจอร์หรู “Fendi Casa” กับโครงการ “ARNA RAMA9”

yesterday

-

แกรนด์บริทาเนีย นนทบุรี สเตชั่น คัดแปลงสวยจัดโปรโมชันราคาพิเศษ 8.39 ลบ.*

yesterday

-

เอพี ไทยแลนด์ ส่ง “โปรใจป๋า” มัดรวม 56 โครงการบ้านเดี่ยว แจกกระหน่ำ 5 ต่อ ลดสูงสุด 7 ลบ.*

yesterday

-

แสนสิริเปิดตัว “เดอะ เบส เชิงทะเล” คอนโดใหม่ส่วนกลางจัดเต็ม ตอบโจทย์ทั้งอยู่อาศัยเองและลงทุนด้วย Rental Yield เฉลี่ย 8-12% ต่อปี* เริ่ม 2.89 ลบ.*

yesterday

-

บทความทั้งหมด

Location

Location

Search other locations

Search other locations

ชอบบทความดีไซด์มากเลยค่ะ ได้ไอเดียไปด้วย

ขอบคุณที่ทำเว็บดีๆ แบบนี้มาให้ได้อ่านกันนะคะ

ตัวหนังสืออ่านง่ายมาครับ

ชอบบทความที่นี่จัง ได้ความรู้

อ่านแล้วต้องอุทานว่า เริ่ด!!!

ได้ความรู้