Home

ภาษีที่ดินและสิ่งปลูกสร้าง จ่ายเท่าไหร่ยังไงกันแน่

น่าจะได้รับจดหมายกันเกือบทุกบ้านแล้วสำหรับ เรื่องการจ่ายภาษีที่ดินและสิ่งปลูกสร้าง ในปี 2563 ซึ่งจนถึงตอนนี้หลายคนก็ยังไม่ค่อยเข้าใจ เราเลยจะขอเข้าเรื่องกันเลยว่าบทสรุปที่แท้จริงแล้ว แต่ละประเภทที่กำหนดนั้น ต้องจ่ายยังไงเท่าไหร่กันแน่?

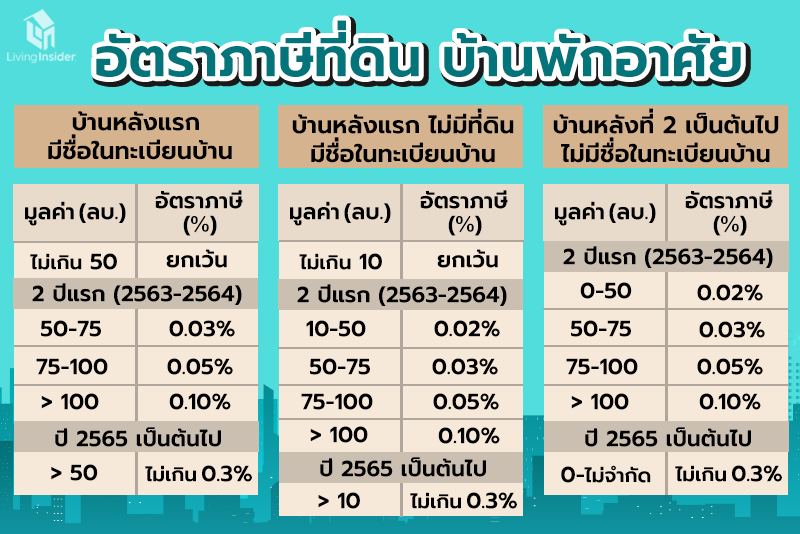

1. กรณีบ้านพักอาศัยหลังแรก

รวมหมดไม่ว่าจะเป็นบ้าน ทาวน์โฮม หรือคอนโด โดยจะแยกออกเป็น 3 ประเภทย่อยๆ ดังนี้

1.1 ที่อยู่อาศัยหลังแรก โดยมีชื่ออยู่ในทะเบียนบ้าน รวมถึงเป็นเจ้าของกรรมสิทธิ์ทั้งบ้านและที่ดิน อย่างในโครงการหมู่บ้านจัดสรรหรือซื้อที่ดินเพื่อปลูกบ้าน

รวมมูลค่าทั้งหมดแล้ว หากไม่เกิน 50 ลบ. จะได้รับการยกเว้นให้ไม่ต้องเสียภาษี แต่ถ้ามากกว่า 50-75 ลบ. ต้องเสียภาษีในอัตรา 0.03% มากกว่า 75-100 ลบ. ต้องเสียภาษีในอัตรา 0.05% และมากกว่า 100 ลบ. ต้องเสียภาษีในอัตรา 0.10% นี่คือ 2 ปีแรก ตั้งแต่ 2563 - 2564 หลังจากนั้นปี 2565 จะเสียภาษีในอัตราไม่เกิน 0.3%

1.2 บ้านพักอาศัย ที่เป็นเจ้าของบ้านหลังแรกแต่ไม่ใช่เจ้าของที่ดิน ข้อนี้ยังต้องมีชื่อเราอยู่ในทะเบียนบ้านเหมือนเดิม โดยจะนับแค่มูลค่าของตัวบ้านเท่านั้น ถ้าไม่เกิน 10 ลบ. ไม่ต้องเสียภาษี มากกว่า 10-50 ลบ. ต้องเสียภาษีในอัตรา 0.02% ส่วนมูลค่าทรัพย์สินที่มากกว่านั้นจะเสียเหมือนกันกับที่อยู่อาศัยหลังแรกเลย แต่หลังจาก ปี 2565 ที่อยู่อาศัยที่เกิน 10 ลบ. จะเสียภาษีในอัตราไม่เกิน 0.3%

1.3 บ้านพักอาศัยหลังที่ 2 เป็นต้นไป คือมีชื่ออยู่ในโฉนดแต่ไม่มีอยู่ในทะเบียนบ้าน ซึ่งบางคนเป็นเจ้าของบ้านหรือคอนโดหลายหลัง ตรงนี้รวมไปถึงเจ้าของที่ดินหรือสิ่งปลูกสร้าง ที่ให้เช่าเพื่ออยู่อาศัย ก็จัดอยู่ในหมวดนี้ด้วย แต่ไม่นับโรงแรมหรือการปล่อยเช่ารายวันนะ จะต้องเสียภาษีโดยไม่ได้รับการยกเว้น หมายความว่ามีบ้านหรือคอนโดกี่หลังก็ตามและเราเป็นเจ้าของ ก็คือต้องเสียภาษีทุกหลังนั่นเอง

มากว่า0-50 ลบ. ต้องเสียภาษีในอัตรา 0.02% ถ้ามากกว่า 50-75 ลบ. ต้องเสียภาษีในอัตรา 0.03% มากกว่า 75-100 ลบ. ต้องเสียภาษีในอัตรา 0.05% และมากกว่า 100 ลบ. ต้องเสียภาษีในอัตรา 0.10% สำหรับ 2 ปีแรก ตั้งแต่ 2563 - 2564 เท่านั้น หลังจากปี 2565 ทุกราคาจะต้องเสียภาษีในอัตราไม่เกิน 0.3%

โดยในแบบที่ 1.1 และ 1.2 จะมีวิธีคำนวณเหมือนกัน ดังนี้

ภาษีที่ดินที่ต้องจ่าย = (มูลค่าบ้าน - มูลค่าที่กฎหมายยกเว้น) x อัตราภาษีที่ดิน

ยกตัวอย่างหากบ้านหลังแรกมีมูลค่า 60 ลบ. จะต้องนำ (60,000,000 - 50,000,000) x 0.03% = 3,000 บาท หรือล้านละ 300 บาท นี่คือภาษีที่ต้องจ่ายสำหรับบ้านราคา 60 ลบ. แต่ถ้าเกิดเป็นข้อ 1.2 มูลค่าที่กฎหมายยกเว้นต้องลบด้วย 10 ลบ.

ส่วนในแบบที่ 1.3 คำนวณได้ดังนี้

ภาษีที่ดินที่ต้องจ่าย =มูลค่าบ้านพักอาศัย x อัตราภาษีที่ดิน

ยกตัวอย่างบ้านหลังที่สองราคา 5 ลบ. จะต้องนำ 5,000,000 x 0.02% = 1,000 บาท หรือล้านละ 200 บาท นี่คือภาษีที่ต้องจ่ายสำหรับบ้านหลังที่สองราคา 5 ลบ.

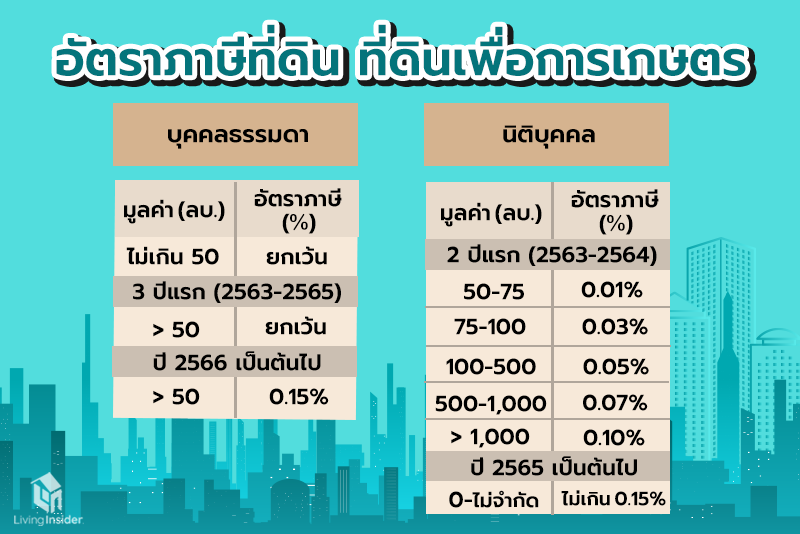

2. ที่ดินเพื่อการเกษตร

2.1 ที่ดินเพื่อการเกษตร สำหรับบุคคลธรรมดา หรือคนทั่วไปที่ทำอาชีพเกษตร ทำสวน เลี้ยงสัตว์ ทำนองนี้ ซึ่งถ้ามีที่ดินไม่เกิน 50 ลบ. จะไม่ต้องเสียภาษี แต่ถ้าเกิน 50 ลบ. ในช่วงระยะเวลา 3 ปีแรก คือ 2563-2565 จะได้รับการยกเว้นภาษี หลังจากนั้นจะต้องเสียภาษีในอัตรา 0.15% โดยวิธีการคำนวณจะเหมือนกับที่ดินเพื่ออยู่อาศัยหลังแรก คือทำการหักราคาที่ยกเว้นแล้วคำนวณแค่ส่วนต่างเท่านั้น

2.2 ที่ดินเพื่อการเกษตร สำหรับนิติบุคคล หรือที่จัดตั้งเป็นบริษัท ซึ่งจะไม่ได้รับการยกเว้นจะถูดคิดตั้งแต่บาทแรกเลย มากกว่า 50-75 ลบ. ต้องเสียภาษีในอัตรา 0.01% มากกว่า 75-100 ลบ. ต้องเสียภาษีในอัตรา 0.03% มากกว่า 100-500 ลบ. ต้องเสียภาษีในอัตรา 0.05% มากกว่า 500-1,000 ลบ. ต้องเสียภาษีในอัตรา 0.07% และมากกว่า 1,000 ลบ. ต้องเสียภาษีในอัตรา 0.10%

แต่อัตราภาษีนี้จะถูกคิดแค่สำหรับ 2 ปีแรก ตั้งแต่ 2563 - 2564 เท่านั้น หลังจากนั้นทุกราคาจะต้องเสียภาษีในอัตราไม่เกิน 0.15% โดยวิธีคำนวณจะเหมือนกับที่อยู่อาศัยหลังที่ 2 เป็นต้นไป

อย่างไรก็ตามการพิจารณา จะมีเจ้าหน้าที่ลงพื้นที่เพื่อตรวจสอบข้อเท็จจริง ว่าที่ดินของเราจัดอยู่ในหมวดนี้จริงหรือไม่ พูดง่ายๆ ว่าต้องเป็นที่ดินเพื่อการเกษตรจริงๆ ไม่ใช่แค่ปลูกต้นไม้ไม่กี่ต้นหรือนำสัตว์เลี้ยงไม่กี่ตัวมาอยู่ในพื้นที่ แล้วจะเป็นไปตามหมวดหมู่นี้ได้

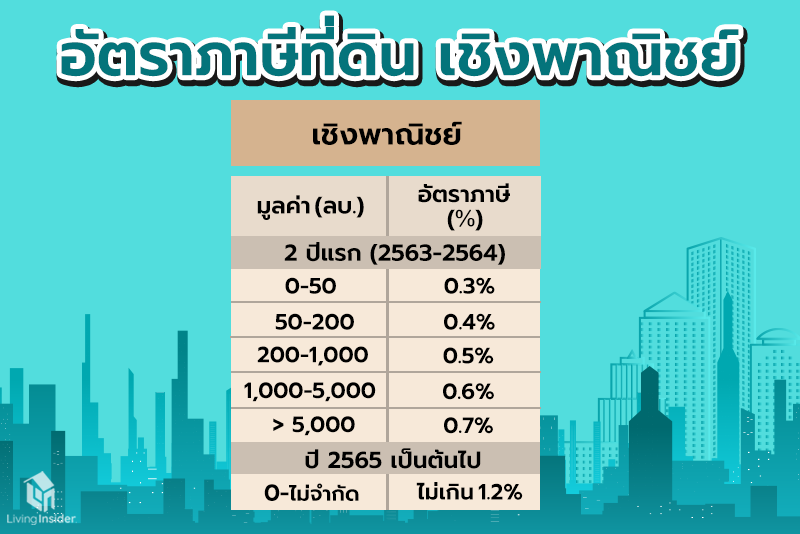

3. ที่ดินเชิงพาณิชยกรรม

หมายถึงว่าเรานำที่ดินมาใช้เพื่อการค้าขายนั่นเอง เช่น ตลาด ร้านค้า โรงแรม โกดัง ที่สามารถเกิดเป็นรายได้ จะอยู่ในประเภทนี้ทั้งหมด โดยอัตราภาษีจะคิดตั้งแต่ 0-50 ลบ. ต้องเสียภาษีในอัตรา 0.3% มากกว่า 50-200 ลบ. ต้องเสียภาษีในอัตรา 0.4% มากกว่า 200-1,000 ลบ. ต้องเสียภาษีในอัตรา 0.5% มากกว่า 1,000-5,000 ลบ. ต้องเสียภาษีในอัตรา 0.6% มากกว่า 5,000 ลบ. ต้องเสียภาษีในอัตรา 0.7%

และเช่นเดิมคืออัตราภาษีนี้จะถูกคิดแค่สำหรับ 2 ปีแรก ตั้งแต่ 2563 - 2564 เท่านั้น หลังจากนั้นทุกราคาจะต้องเสียภาษีในอัตราไม่เกิน 1.2%

4. ที่ดินรกร้างว่างเปล่า

คือที่ดินที่ยังไม่ถูกสร้างให้เกิดประโยชน์ ซึ่งการคิดอัตราภาษีจะคล้ายกับที่ดินเชิงพาณิชยกรรมเลย ราคาที่ดินตั้งแต่ 0-50 ลบ. ต้องเสียภาษีในอัตรา 0.3% มากกว่า 50-200 ลบ. ต้องเสียภาษีในอัตรา 0.4% มากกว่า 200-1,000 ลบ. ต้องเสียภาษีในอัตรา 0.5% มากกว่า 1,000-5,000 ลบ. ต้องเสียภาษีในอัตรา 0.6% มากกว่า 5,000 ลบ. ต้องเสียภาษีในอัตรา 0.7%

ขณะเดียวกันอัตราภาษีนี้จะถูกคิดแค่สำหรับ 2 ปีแรก ตั้งแต่ 2563 - 2564 เท่านั้น หลังจากนั้นทุกราคาจะต้องเสียภาษีในอัตราไม่เกิน 1.2% แต่ถ้าเกิดปล่อยทิ้งไว้ให้ที่ดินทิ้งร้างติดต่อกัน 3 ปี อัตราภาษีจะเพิ่มขึ้นอีก 0.3% และจะเพิ่มขึ้นทุกๆ 3 ปี แต่สูงสุดไม่เกิน 3%

ส่วนเรื่องที่บางคนยังไม่ได้รับจดหมายจากเขตและอบต.ว่าต้องเสียภาษีหรือไม่ ทางเราได้โทรไปสอบถามเรื่องนี้ โดยยกตัวอย่างจากบ้านของผู้เขียนเอง ซึ่งทางเจ้าหน้าที่แจ้งว่าไม่ต้องจ่ายภาษี แต่นั่นก็การันตีไม่ได้ร้อยเปอร์เซ็นต์ว่าคนที่ไม่ได้รับจดหมายคือคนที่ไม่เสียภาษี จึงแนะนำให้โทรสอบถามกับทางเจ้าหน้าที่ที่เกี่ยวข้องโดยตรงจะดีกว่า

ทิ้งท้ายอีกนิด **** เนื่องจากเกิดสถานการณ์โควิด ทำให้ในปีนี้จะถูกเก็บภาษีเพียง 10% ของภาษีทั้งหมด หรือลดไปถึง 90% สมมติว่าหากเราต้องจ่ายภาษี 1,000 บาท ก็จะถูกเก็บเพียง 100 บาท เป็นต้น

สุดท้ายแล้ว ผู้เสียภาษีจะต้องชำระภายในเดือนสิงหาคมนี้ จึงต้องศึกษาข้อมูลให้ละเอียดว่าเราอยู่ในประเภทไหน เพื่อจะได้รู้ว่าต้องเสียภาษีที่ดินและสิ่งปลูกสร้างหรือไม่ ถ้าเสียต้องเสียเท่าไหร่

>> ช่องทางในการติดตามข่าวสาร <<

ที่นี่

บทความน่าสนใจ

-

ซื้อคอนโดพร้อมอยู่ มีดีและไม่ดีที่ตรงไหน

2020-07-13

-

ชาวต่างชาติซื้อคอนโดไทยได้ไหม ผิดกฎหมายรึเปล่า มีเงื่อนไขอะไรบ้าง

2024-07-31

-

รวม 10 คอนโดใกล้ห้าง เดินไม่กี่ก้าวถึง ตอบโจทย์สายช็อป

2022-08-31

-

ปล่อยเช่าคอนโดแบบไหน ที่นักศึกษาเห็นต้องหลงรัก

2019-06-26

-

10 อันดับ ต่างชาติ โอนคอนโดสูงสุด ใน 9 เดือนแรกของปี 2565

2023-01-09

-

บทความทั้งหมด

Location

Location

Search other locations

Search other locations

เขียนได้ดีมากค่ะ

Good Job !!!

ชอบไอเดียค่ะ ได้แบบใหม่ๆอีกเยอะเลย